光阴荏苒,岁月如梭。半年时光在不经意间溜走,七月的脚步悄然而至,阳光开始炙热地烧烤着大地,却也扫不走制药界的寒意。

根据医药魔方的最新数据,截至2023年7月5日,国内创新药License in(授权引入)合作仅有10项,交易数量再次大幅下降。与此同时,交易金额也持续走低,2023年上半年创新药License in的潜在总金额为12.8亿美元,仅相当于2022年全年金额的30%,与巅峰时期相差甚远。

来源:医药魔方NextPharma数据库

当然,这种趋势与资本寒冬也有联系。在资本寒冬之下,创新药企面深陷融资困难、IPO受阻和破发等问题,令其更加关注企业的生存问题。这种环境中,License in交易自然也会更加谨慎。

不过,创新药License in模式在现实中确实遭遇了挑战。一方面,许多License in的创新药在海外的确证临床中未能达到预期效果,无法保障绝对的成功率。另一方面,IPO政策的收紧使得License in模式在资本市场不再受到追捧。同时,国内创新药企业又将Fast Follow策略的速度提高到极致,加之药品审评制度的改革也普遍缩短了创新药的上市时间差。在诸多因素的共同影响下,不免令人思虑License in模式的生存空间。

License in,是时代做出的选择

从临床价值考虑,License in诞生的初衷和背景一方面是为了满足患者的临床需求,一方面也是期望充分发挥国内企业在临床资源和市场渠道等领域的优势,全面为创新产品提速增效,尽快推动创新产品的国内上市,使患者能够更快甚至同步接受全球最先进创新药物的治疗。

然而,自License in诞生以来,对这种模式的争议却从未间断。License in究竟是为了满足临床需求实现创新产品的全球同步,还是基于模式创新 “讲故事”以实现资本的圈钱游戏,成为这种模式争议的焦点。

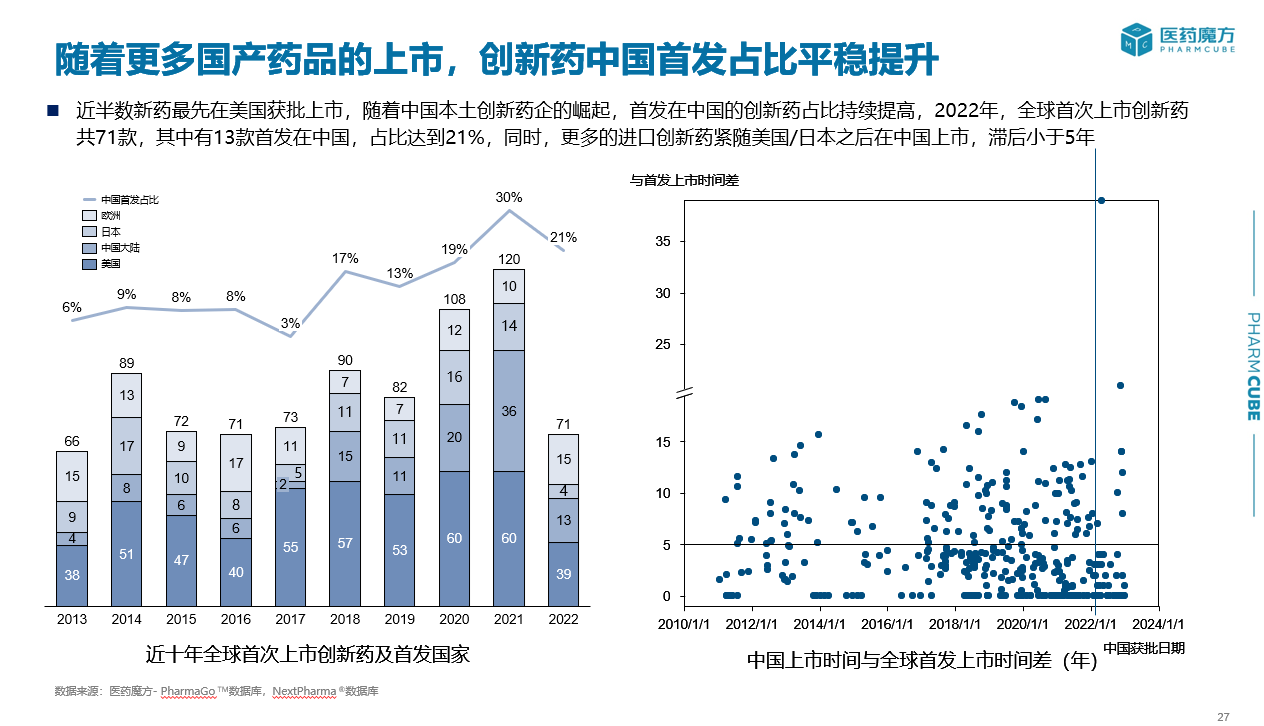

事实上,创新药License in并不是新鲜事物。不过,在2015年之前,License in模式明显未吸引到资本的充分关注,交易的总金额自然也就不可同日而语。彼时,中国创新药审评审批严重滞后,创新药获批上市时间与全球相比也相差甚远,甚至落后10年之多。

2015年,开启了药品审评审批制度改革的全面改革,特别是关于创新药审评审批时限的措施,极大地缩短了创新药在中国上市的时间差。根据医药魔方数据,2022年更多的创新药产品紧跟美国/日本之后在中国上市,滞后普遍小于5年。其中,罗沙司他更是在中国实现了全球范围内的首次获批上市。

不难看出,随着药政制度改革的持续推进,创新药的红利在资本市场能够实现快速释放,不必再等待十年之久。加之,资本退出渠道的打通,让License in策略成为创新药的重要模式,交易金额和数量开始水涨船高,并在寒冬前达到了巅峰。

因此,License in模式也不免出现了资本攒局的现象。一位行业资深投资者曾在文章中写道:“越来越多的投资机构亦开始主动‘攒局‘,利用资金、人脉、项目资源等诸多优势打造豪华团队+项目的明星组合,趁势推动估值一路上扬,并借港股及科创板等资本市场东风迅速IPO”。

然而,一些企业在成功IPO之后甚至将产品权益再次退回,不愿承担商业风险,却还能再赚一笔转让费。更有甚者,直言瞄准的就是国外企业放弃的创新药品,志在二次开发。这种现象,不免衬托了另一位投资人曾经提到的一句话:“我最担心的是他们一直给我讲故事,就是没有真格的。”

当然,License in模式中,也涌现了一批优秀的代表性企业,真正瞄准了临床需求且压中了时代成为幸运儿。但是,随着临床价值的回归以及国内企业创新实力的大幅提升,单纯依靠License in模式还能不能立足、会不会被接受?

License in:会成为时代的弃子吗?

加快创新药国内获批的速度是License in模式最初瞄准的目标。

当然,追求速度本身并没有对错,但对于License in模式似乎已经不再适用,甚至出现了License in产品晚于仿制药获批的实例,令人很难理解这样的License in创新药价值会彰显在哪些方面。

不过,速度也是本土创新药企的追求目标,比如提出 “创新药要争全球前三” 的论调。其实,无论License in模式还是本土创新产品,追求速度很容易理解,就是利用速度实现先发优势,在市场竞争中铸就自身的领先优势。

但是,为什么开发速度领先已经难以成为License in模式的竞争壁垒?

正所谓“成也萧何败萧何”,药品审评审批制度改革并不是针对一人、一企的福利,参与者都有机会利用政策红利实现“弯道超车”。首先,对于海外企业而言,有志于布局国内创新药市场的完全可以在临床研究阶段充分规划,采取合理的研究设计,凭借海外临床数据申报上市,完全规避自身在中国临床开发能力的缺陷。

其次,面对本土创新企业,License in模式也已经没有了必胜的气势。近期,上海璎黎药业宣布,其自主研发的泛KRAS突变小分子抑制剂新药获得美国FDA的临床试验许可,将于在美国开展1期临床研究,成为全球首个进入临床的泛KRAS突变小分子抑制剂。此外,加科思在泛KRAS突变小分子抑制剂也表现了全球范围内的领先优势,恐怕企业很难通过License in模式在国内建立速度优势。

对于ADC领域同样如此。ADC药物已经成为国产创新药的License out主力阵营,自然License in模式很难在ADC领域吸引到资本的关注。对于更有挑战的细胞疗法领域,传奇和驯鹿也分别在全球或国内实现首发上市,并不见国外产品的License in声音。

再者,此前认为License in模式相较于以进口模式进入中国的国外其它竞争对手,License in企业更加深谙国内市场规则,可以充分利用本土优势,享受政策和市场红利。然而,在国内创新药fast follow战略已经走到极致的今天,但凡表现出一点市场潜力,便会瞬间涌现众多follower,最终在商业化竞争中也难以逃避低价争夺。

因此,想通过从欧美License in品种补充自身管线有时可能也是徒劳无益,甚至还要为他人“做嫁妆”。近日,C4 Therapeutics宣布美国食品和药物管理局 (FDA) 已批准该公司针对EGFR L858R突变非小细胞肺癌 (NSCLC) 患者的BiDAC™ 降解剂CFT8919研究性新药 (IND) 申请,但临床研究的开启则要等到贝达药业完成I期剂量递增研究。

总的来说,对于近年来习惯了赚快钱,执着于抢风口、抢红利、抢速度等观念的企业或投资机构,License in模式恐怕再难获得认可。对于真正瞄准未满足临床需求的企业,License in模式或许也需要考虑如何规避国内同靶点的疯狂内卷,探索有着明显差异和显著优势的创新药领域,恐唯有此才能够在时下的创新药环境中寻得立足之地。