财联社9月16日讯(记者 黎旅嘉)相比于2019、2020年的风光无限,年初至今的震荡深跌超出了几乎所有私募的预期,一些曾被奉为神话的明星私募也未能幸免。今年以来,私募大佬们产品净值的大幅回撤一直是市场关注,也是大佬们的心头痛。

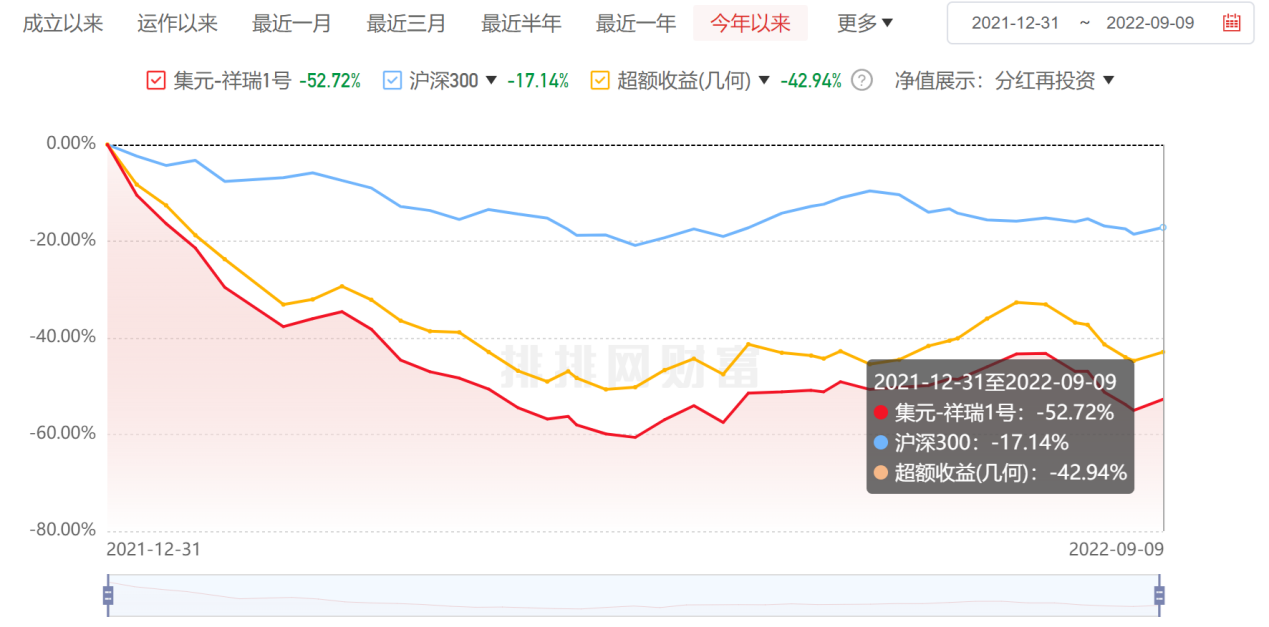

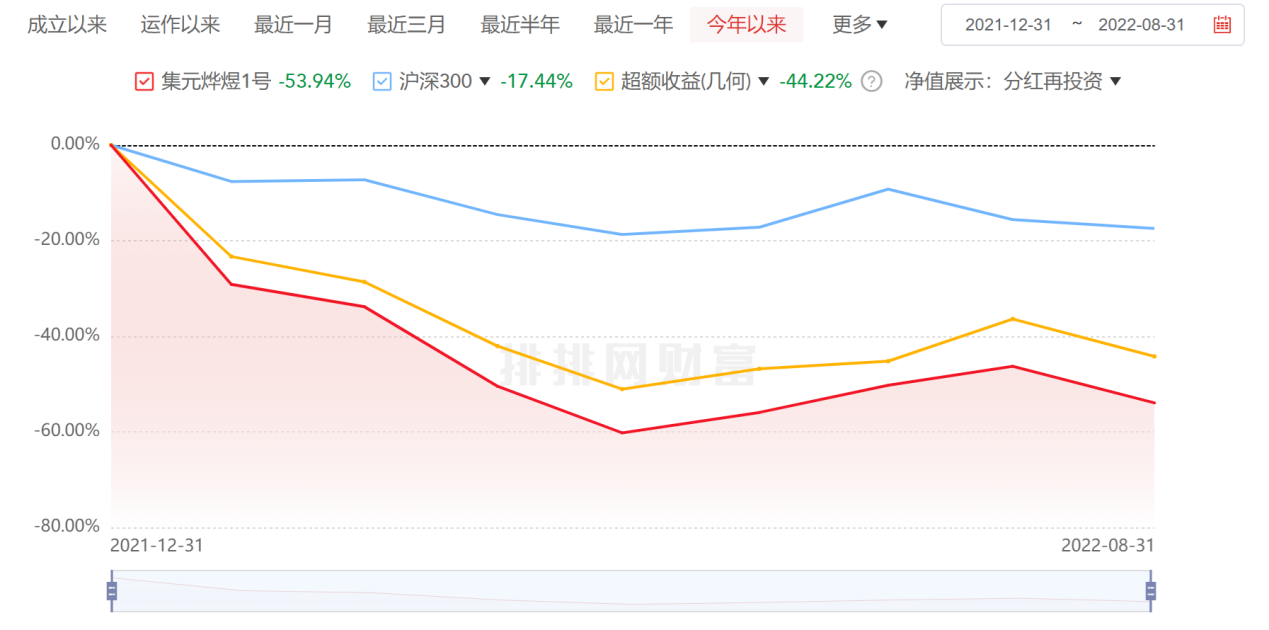

曾在创业板投资中大起大落,前两年又一度找回状态,被誉为“成长一哥”的集元资产掌门人任泽松就正在经历。最新数据显示,任泽松管理的集元资产旗下的集元-祥瑞1号和集元烨煜1号分别亏损52.72%和53.94%。

今年以来,包括景林资产、淡水泉、东方港湾在内的一众私募业绩均在遭遇“滑铁卢”。不过,虽然年内业绩并太理想,但私募的态度普遍仍偏乐观,认为后市仍将较为活跃,可能会有不错的投资时机。

是调仓还是保持定力等待?一众私募管理人正接受大考。

任泽松旗下产品年内收益腰斩

昔日被誉为“成长一哥”的任泽松因重仓乐视声名鹊起,遭遇“滑铁卢”后,他离开中邮基金转战私募意在东山再起,但其管理的集元资产并没有改变困局。最新数据显示,集元-祥瑞1号和集元烨煜1号分别亏损52.72%和53.94%。

图片来源:私募排排网

图片来源:私募排排网

“成长一哥”任泽松,2012年任职基金经理,2013年就以80.38%的收益率摘得当年偏股型基金桂冠,不仅为他28 岁的“新手期”创造了神话,也为2006年成立的中邮基金带来巨大荣耀,并在2014年、2015年连续取得漂亮的成绩。

2013年,任泽松在管的基金中邮战略新兴产业全年净值增长80.38%,而在当年同类基金仅有16.33%的平均涨幅。次年,创业板起起落落终于在年末重回2013年的起点,但任泽松凭借着东方网力、尔康制药、博腾股份、旋极信息等重仓股的大涨,打破了“冠军魔咒”,虽错过了2014年蓝筹股的上涨行情,但是全年市场排名依旧处在前5%。

2015年上半年,任泽松作为全市场持有乐视网最多的公募基金经理,随着乐视网大涨,业绩也飙涨150%,更在2015年股市暴涨后的高点发行新基,且一日募集百亿,可谓一时“风头无两”。

但在随后几年,由于不断踩雷乐视网、尔康制药等公司,加之业绩下滑等多方面原因,任泽松于2018年黯然退场,离开了公募行业,在当年下半年接手集元资产。据了解,任泽松在“奔私”后延续了此前在公募时的成长股投资风格,擅长科技股与成长股投资,挖掘市场上优秀的科技行业公司。

图片来源:私募排排网

不过,私募排排网数据显示,目前集元资产管理规模已不足20亿元。资料显示,上海集元资产管理有限公司于2014年02月13日成立,注册资金1000万元。上海集元资产实际控制人、法定代表人、总经理都是任泽松。从公司股权结构来看,任泽松持股95%、武晓香持股3%、朱彦頔持股2%。公司在基金业协会备案的私募产品合计27只,截至目前,公司管理规模为10亿到20亿之间。

明星私募频“翻车”

事实上,并不只是集元资产和任泽松,年内大部分私募的日子都不好过。

今年来,市场整体呈震荡调整态势,热点匮乏且可持续性差,再加上疫情反复及地缘政治局势的扰动,市场投资难度较大。尽管4月底A股整体迎来反弹,但到7月末时并未收复前期跌幅,此后市场又再度迎来调整行情。如此行情下,私募基金业绩也迎来较大考验。

以百亿私募为例,受业绩回调影响,百亿私募数量出现“缩水”。私募排排网数据显示,截至9月12日数据,管理规模在100亿元以上的证券私募机构共109家,较8月减少1家,百亿私募年内平均收益-5.34%,正收益占比不足三成。其中,1-8月仅有27家百亿私募业绩翻红,涨幅超过10%的百亿私募回落至2家。

有业内人士表示,百亿私募基金整体表现不及市场平均,一方面是由于百亿私募由于规模较大,风控措施同样较为严谨,持仓较为分散且对单只个股的持股比例也有严格的限制,而今年的市场总体以结构化行情为主,指数整体飘绿,仅有少数几个行业具备阶段性机会,而这显然不利于百亿私募发挥,反而是持仓灵活的小私募优势明显。

另一方面,百亿私募中主观多头基金占比较高,在229只跌幅超20%的基金中,主观多头就足足有185只,占比高达八成,更有基金跌幅超过55%,拖累了百亿私募整体业绩表现。

前8月,景林、东方港湾、淡水泉等多家老牌百亿私募业绩也遭遇“滑铁卢”。其中,在有净值披露的百亿级私募中,淡水泉的年内投资收益在国内所有百亿私募中排名垫底,亏损达 22.54%。旗下外贸信托 - 五行明石(淡水泉1期)证券投资、外贸信托 - 锐进系列淡水泉精选二期证券投资集合等多只私募产品年内亏损更达到 30%。

私募:最难阶段已过

虽然年内业绩并太理想,但私募的态度普遍仍偏乐观,认为后市仍将较为活跃,可能会有不错的投资时机。

例如,近期因多只产品回撤近20%而受到市场关注的景林资产,其在最新观点中就表示,目前在承担压力同时也不断审视调整组合,对中国未来长期经济保持信心,经历周期、保持并增强了核心竞争力的公司,当下是应该重仓买入并长期持有的。

慎知资产也认为,无论是A股还是港股,历经近期调整,估值水平再次行至历史偏低位,市场整体下行空间有限,判断后市大概率维持震荡格局。首先,当前疫情的散点式爆发叠加地产产业链的持续疲弱,使市场风险偏好下行。其次,海外通胀压力居高不下,市场担忧美联储将激进加息,全球避险情绪升温。欧洲能源危机、大宗商品高价持续或将进一步挤压工业企业的利润空间。最后,虽然经济复苏面临诸多不确定性,但政策支持力度正持续加强,将有助于提振股市情绪。展望后市,慎知资产表示将秉持“立足当下、着眼未来”的态度,根据市场变化及时调整,积极应对未来变数。

在相聚资本投资总监、基金经理王建东看来,过往经验表明,风格切换发生之时往往会带来局部的惨烈杀跌,因此,需高度警惕风格切换所带来的风险。而在短期集中下跌后,高估值聚集风险得到缓解,优异品种的估值进一步来到更合理的买入位置。基本面已经实现向好趋势、业绩处于反转拐点的公司体现出明显的吸引力。“接下来的投资中,我们会规避高估值赛道股,在低估值、受益于经济复苏的板块中寻找机会,对市场充满信心。”王建东表示。

针对后市,王建东表示,投资中也会继续布局市场关注度不高的“冷门行业”,资金的低关注对投资有时候能形成一种保护,市场热度太高便容易产生泡沫,关注度低的公司反倒没有这种烦恼,有利于回撤控制,更适合长期投资和绝对投资。