布局生态,平安租赁汽车租赁业务创新领跑市场

近日,平安集团正式公布2021上半年 “成绩单”。数据显示,在“金融+科技”、“金融+生态”的战略规划指引下,平安集团期内业绩实现稳步增长。

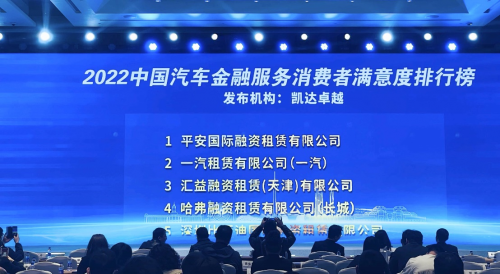

作为中国平安旗下专业从事融资租赁的子公司,今年以来,平安国际融资租赁有限公司(以下简称“平安租赁”) 立足服务实体经济,积极夯实传统业务,持续布局创新领域。2021年上半年,平安租赁业务经营稳健增长,综合实力位列行业前三,成为行业创新领军者。作为创新条线之一,平安租赁汽车租赁业务(含乘用车与商用车)上半年整体表现亮眼,持续领跑市场。

十四五开局之年,作为国内经济发展的核心支柱汽车行业面临重启加速的拐点。在此过程中,汽车与能源、交通、信息通信等领域和新兴技术的加速融合,汽车的电动化、智能化、网联化,颠覆传统的商业模式和消费模式正在形成——汽车逐渐从出行工具向算力终端、能源终端和数字终端转变,传统链条式供应体系也逐步发展为目前多参与者协同的生态圈结构,汽车生态圈内已然形成了海量的新场景、新业态和新机会点,包括零配件与整车制造,经销商与4S店,以及终端用车、养车、换车等,覆盖汽车制造、汽车流通、后市场服务等多元场景。

围绕这些场景、业态与机遇,包括银行、汽车金融公司、融资租赁公司和互联网平台在内的多类市场主体开始在汽车服务产业发力。根据中国汽车流通协会数据,2020年我国汽车消费金融的规模达到了2.2万亿,而汽车金融渗透率预计超过51%。

中国平安作为综合金融服务集团,在 “金融+科技”、“金融+生态” 的战略规划,以及“科技赋能金融、科技赋能生态、生态赋能金融” 的方向指引下,进击“汽车服务生态圈”,成为“五大生态圈”蓝图中浓墨重彩的一笔。

目前,平安集团通过旗下平安产险、平安银行、平安租赁、汽车之家、平安好车主等子公司和子品牌,整合汽车服务多方资源,进行差异化布局与发展,筑好汽车服务多个细分领域的基本盘。

多年积淀,效果初显。仅终端消费服务数据显示,目前,平安集团已建立一个2亿车主都在用的一站式汽车服务生活圈,为中国车主提供涵盖车资讯、车金融、车生活、车服务等上百种优质便捷的车业务,为近2万家制造商、经销商等汽车服务商赋能数据产品合作及融资租赁业务。

作为平安集团旗下专业从事融资租赁业务的全资子公司,平安租赁较早开始布局汽车融资租赁业务,是平安集团“汽车服务生态圈”战略中的重要一环,目前已形成以汽车实物资产为核心抓手,构建起了覆盖乘用车与商用车、融资租赁与经营性租赁为一体的业务格局,从车辆融资进一步参与到车辆采购、车辆运营以及车辆交易等多个环节,积极探索平台租赁与生态租赁,成为平安租赁“四张名片”的重要担当。

从场景协同出发,打通汽车融资租赁生态价值链

区别于传统汽车金融服务,融资租赁是集融资与融物、贸易与技术更新于一体的新型金融产业,也正因为具备融资与融物相结合的特性,融资租赁一直扮演着服务实体经济、服务制造业的重要角色。

而针对汽车这一物件,平安租赁覆盖乘用车与商用车两大领域,横向跨越汽车流通交易环节中的采购、金融、运营、处置等关键场景,外部广泛链接汽车主机厂、汽车经销商集团、银行、汽车金融公司、保险公司,以及汽车维修保养、置换评估、拍卖再交易等汽车后市场资源。

具体到业务布局上,针对汽车流通行业属性、租赁物类型、客群类型、交易模式的差异,在乘用车方面,平安租赁面向消费者提供新车与二手车融资租赁服务,面向汽车经销商提供对公融资服务,面向中小微企业及企业主提供经营性租赁服务;在商用车业务方向,平安租赁面向消费者提供商用车融资租赁服务,面向物流公司提供对公融资服务,实现多线业务协同。

另一方面,从汽车租赁主业出发,平安租赁围绕车辆全生命周期链条,持续延伸传统汽车金融业务中的服务内容,提供涵盖保险、保养、维修、评估再交易等环节的一站式服务,多场景全链式战略协同效应明显。

在此基础上,回溯平安租赁近几年的汽车金融业务发展,不难看出其背后对汽车租赁服务和汽车生态租赁的延伸,以及在构建纵深结合、丰富立体的汽车租赁生态圈所进行的创新与调整。

从生态建设出发,构建汽车全生命周期链条式服务能力

近年来,通过深化“金融+运营”能力,平安租赁积极建设生态平台。从B端对公融资切入,继而在C端构建包含乘用车与商用车、融资租赁与经营性租赁,再从核心金融服务延伸到用车后的评估、交易处置等,全面参与到汽车“采购、金融、运营、处置”的主要流通环节,积极融入平安集团汽车服务大生态,建设汽车租赁小生态,让生态内的多个合作方得到倍增价值。

在车辆采购环节,平安租赁打通主机厂和千家经销商资源,搭建核心汽车品牌供应商体系,持续扩大采购端综合优势。同时,强化我方对主机厂在增量和存量市场发展的反哺作用。

在金融交易环节,以乘用车业务为例,平安租赁率先开创国内中小微企业及企业主用车新模式,打造中小微企业及企业主用车品牌——平安车管家,创新设计多个企业用车方案,如针对有营业执照和纳税记录的企业主推出“生意宝”,针对有保险单和房产的生意人推出“车保贝”方案。以商用车业务为例,从重卡、物流等多个业务融资场景出发,创新打造驾照融、订单融等产品,不断进行金融交易模式创新。

在运营和处置环节, 平安租赁从主业出发,延伸切入汽车尤其是乘用车后市场服务,搭建智慧车队运营体系,在用车生命周期的关键节点如车险、维保及保障类提供服务,持续提升车辆资产管理能力,确保客户在选车、上牌、保险、保养、维修、换车复购、残值处置等后市场及其他增值服务需求得到满足。此外,在商用车业务方向,平安租赁穿透商用车价值链,在购车环节深化多线布局,用车环节围绕维修保养、燃油、轮胎、保险等环节,全方位支持客户用车,卖车环节则依托二手车交易特性,打通“新车-二手车”业务处置通道,期望构建起“汽车厂商-二手车交易市场-二手车经销商-融资租赁方”深度协同机制,链接交易市场、经销商等中下游经营主体,促进产业上下游深度融合。

通过横向链接并协同汽车生态资源,纵向覆盖汽车全生命周期链条式业务布局,平安租赁逐步融入集团汽车服务大生态,推进汽车租赁小生态建设,并以汽车租赁领跑者姿态,持续向前。

加速数字化跃迁,科技创新效能释放明显

在数字经济爆发背景下,金融企业的数字化经营已成为企业模式升级和差异化发展的必然选择。

平安租赁的发展,同样离不开对“金融+科技”的贯彻与坚持。金融科技的广泛应用,让平安租赁快速实现从产业租赁1.0起步,进阶到创新租赁2.0、科技领先3.0的跃迁。而在平安租赁汽车租赁业务布局中,数字化效能释放效果颇为显著。

目前,科技创新及应用贯穿平安租赁汽车租赁业务中的产品定价、渠道准入、客户准入、风险审批、运营与管理等多个环节,将原有高度依赖人工预设的业务流程,进行在线化、自动化、智能化改造,从客户申请、审核、签约、管理、增值服务等多个方面,持续提升客户消费体验的同时,大幅降低运营成本。

据了解,汽车租赁业务已经实现自动化审批和电子签约,其中,自动化的审批比例可以达到30%-35%,电子签约可以实现秒速处理,单笔审批时间缩短至3秒以内。同时,通过全流程的智能科技应用,将OCR、RPA、IVR等科技技术部署在全业务流程中,进一步降本增效。

此外,科技创新及应用同样体现在汽车租赁业务的全流程风险管理环节。目前,平安租赁已经逐步实现租前有效识别,租中有效防范,租后有效监控的智能化的全面风险管理体系。

伴随着业务发展,如何整合现有优势能力,向外进行资源输出,释放能力图谱,赋能生态圈内的合作伙伴,成为平安租赁业务发展之外的新使命,以及作为行业领跑者的新挑战。

关注汽车产业格局,探索新能源汽车市场机会

当前汽车产业格局下,新能源汽车发展一路高歌猛进,平安租赁作为行业创新先锋,也较早地关注到新能源汽车与融资租赁融合发展的无限想象力。在场景生态协同、汽车流通环节、数字化技术等层面多措并举发展基础上,平安租赁积极探索具有可行性的新能源汽车融资租赁发展策略,并逐步在“融资+融物”核心特性基础上,与多家造车新势力企业探索新能源汽车金融发展新路径。

在乘用车方面,与蔚来汽车、小鹏汽车、上汽R等优势品牌达成合作,在商用车方面,平安租赁调研换电重卡及配套设施运营模式和融资需求。除此之外,协同公司城市运营业务方向在公用事业及基础设施行业的资源优势,平安租赁围绕电池租赁、充电站融资、换电站融资机会点进行积极尝试。

当下,国内汽车金融市场已经进入综合能力的竞争阶段,市场逐渐回归理性。如何根据汽车产业链需求,推进模式创新、业务重塑和技术赶超,如何进行场景融合,模式创新、生态构建以及数字化升级,成为汽车生态体系内每一类、每一个参与者的重要思考命题,也只有如此,才能持续领跑市场。