美的集团(000333.SZ)8月9日公告称,公司正在对境外发行证券(H股)事项进行前期论证。在符合境外监管机构相关要求的前提下,本次拟发行股票规模预计不超过发行完成后公司总股本的10%。该议案获得当天董事会全票通过。

公告称,此次资本动作是基于深化全球战略布局的需求考虑。不过,上述发行事项还未有具体方案。美的集团表示,公司是否实施前述发行事项,以及具体实施方案、实施方式和完成时间仍有重大不确定性。

若最终完成发行,美的集团将实现A+H两地上市。有市场消息称,美的集团选择了美国银行和中金公司负责其港股上市事宜,希望能在2024年完成在港上市。不过美的集团对此仍然未有官方说法。

国泰君安研报认为,美的集团拟H股上市增发,核心目的是助力海外发展,同时将进一步提升海外投资者持股比例,有利于长期持有、熨平波动。

近年来,美的集团受到境外投资者的青睐,境外持股比例持续超过25%以上的高位。按照证监会要求,所有境外投资者对单个上市公司A股的持股比例总和,不超过该上市公司股份总数的30%。

通过发行H股,美的集团可以进一步优化其资本结构,提高公司的融资能力,为其在全球范围内的投资、扩张和并购等活动提供更有力的资金支持。

香港证券交易所在世界范围内享受很好的声誉,能在香港上市有利于提高美的集团在国际市场的知名度,从而更好地实现其全球战略布局。目前,国际业务在美的集团的营收中占4成(41.48%)。美的在全球拥有约200家子公司、35个研发中心和40个主要生产基地。美的集团相关业务高管此前公开表示,希望到2027年,美的集团海外业务营收达350亿-400亿美元,在全球白家电市场份额达到10%。

同时,美的集团可以借助香港资本市场为企业提供更好的交易和融资环境,提高融资效率和规模,为其To B业务转型获得更充裕的资金。

近年来,美的集团启动向To B业务的延伸,美的集团董事长兼总裁方洪波在2023年5月中旬的美的集团2022年度股东大会上称,家电业务已进入存量竞争阶段,成长空间有限,“西方国家百年企业给我们的启示是,要穿越产业周期、技术周期,必须要进行产业升级,找到新的所谓第二曲线、第二引擎”。美的找的“第二曲线”就是To B业务,去年已实现近900亿收入。方洪波称,To B业务将在楼宇科技、新能源和工业自动化三个方向坚定地走下去。

在2022年致股东信中,方洪波是这样表述To C与To B业务关系的:“我们将坚持To C与To B并重突破,通过To C领域产品力和核心技术的提升,稳定和提升盈利能力,为To B业务的转型提供战略支撑。”

2022年财报显示,包括工业技术事业群、楼宇科技事业部、机器人与自动化事业部在内的To B业务在报告期内收入分别为 216 亿元、228亿元、277 亿元,同比分别增长 7.5%、15.7%、9.6%。

美的集团2022年营业总收入3457亿元,同比增长0.7%,实现归属于母公司的净利润296亿元,同比增长3.43%。到了2023年一季度,美的集团实现营业总收入966亿元,同比增长6.3%;实现归母净利润80亿元,同比增长12.0%。近年来,美的集团非家电板块业务的成长性逐步释放。

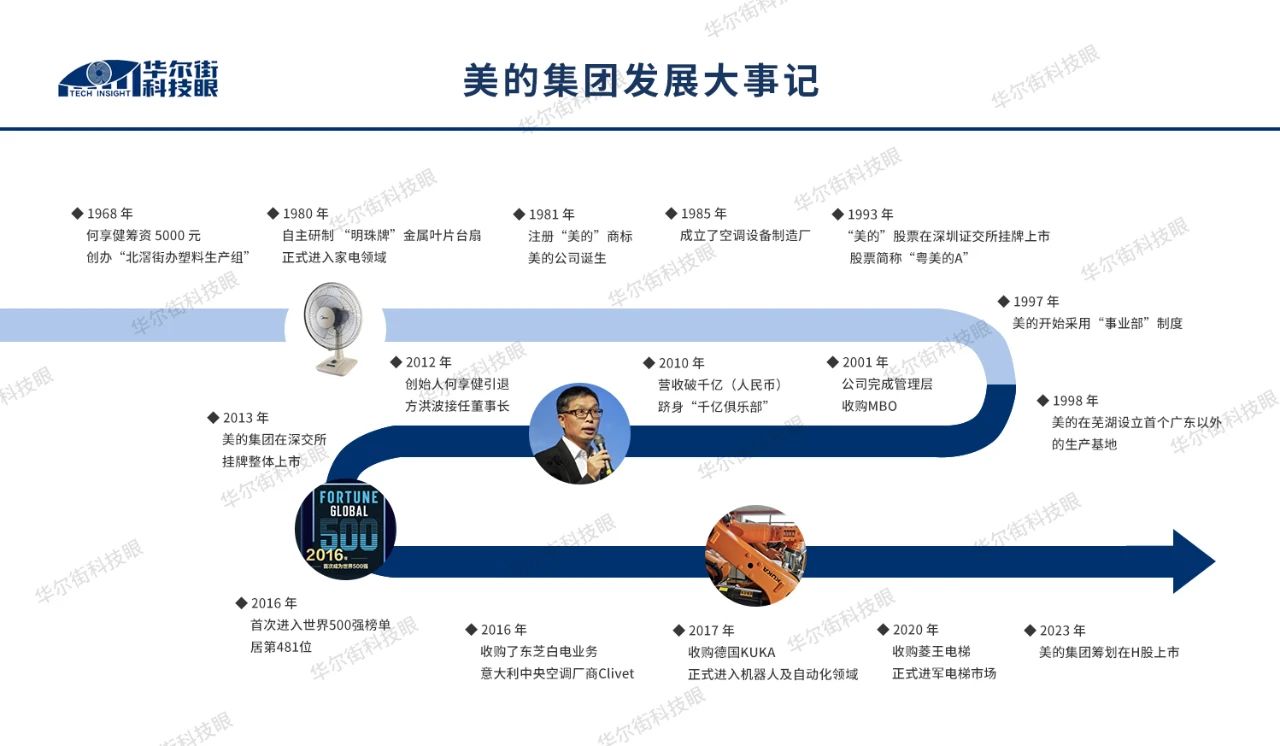

美的电器成立于1968年,在1993年正式登陆深交所,几十年来,公司在横向和纵向领域均展开了并购,通过资本力量实现了企业价值的持续增长。今年以来,美的集团在资本市场的动作频频,4月,美的旗下美智光电重启创业板IPO计划;今年7月,美的旗下智慧物流业务安得智联也启动了在深交所主板的上市。

2020年11月初,美的集团市值首次突破6000亿元,并在2021年1月股价突破百元。今年以来,美的集团股价涨幅16.75%。截至8月9日收盘,美的集团报57.56元/股,总市值为4042亿元。

近年来,家电行业头部企业积极完成科技化、智慧化转型,并逐步提升在资本市场的知名度和融资能力。2020年年底,海尔智家股份有限公司H股在香港联合交易所有限公司主板成功上市。海尔智家成为首家同时上海、香港、法兰克福三地上市的公司,构建起了“A+D+H”全球资本市场布局。若美的集团能成功实现两地上市,将成为家电行业第二家实现全球资本市场布局的企业。

(文字内容有所调整,文/侯煜,编辑/罗卿)