《投资者网》丁琬璎

编辑汤巾

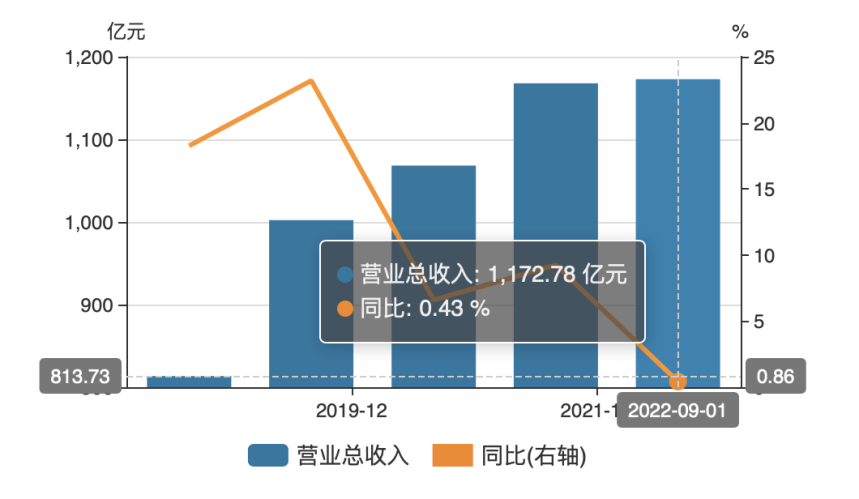

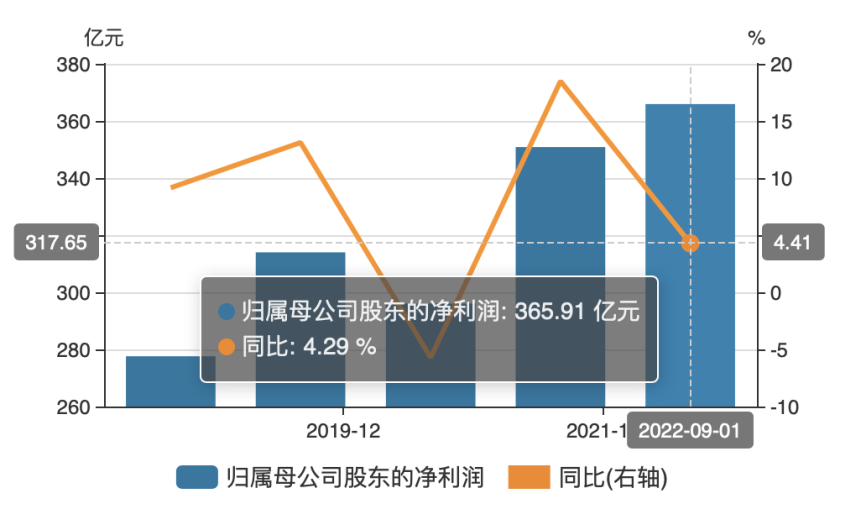

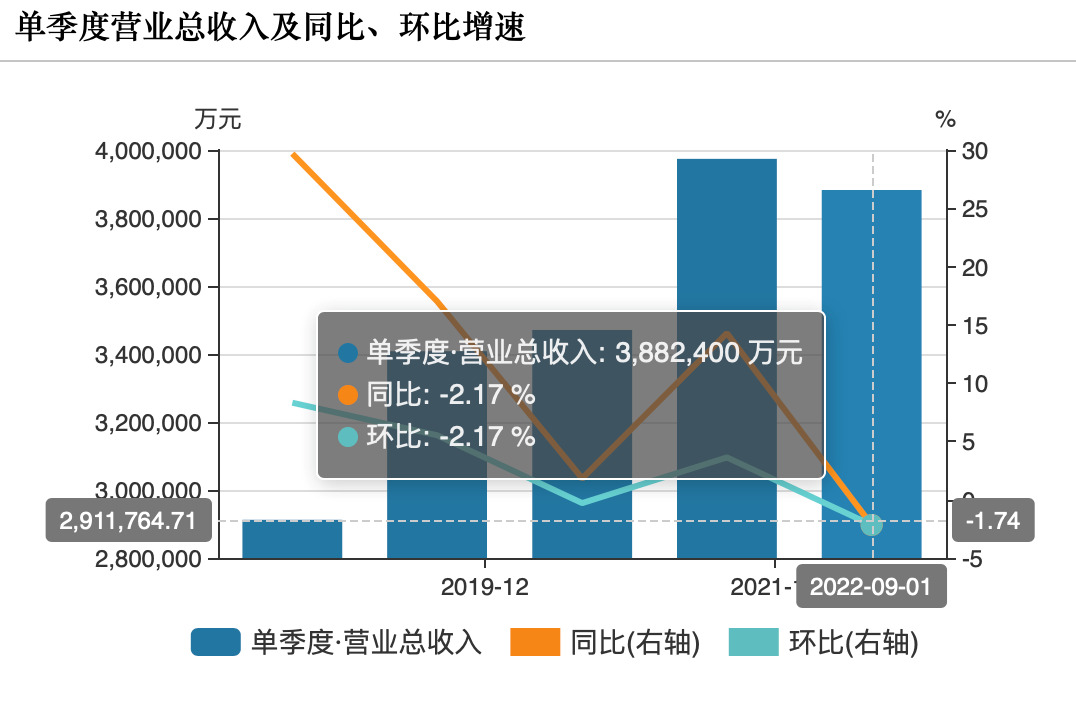

10月28日,中国光大银行股份有限公司(下称光大银行,601818.SH)发布的2022年三季报显示,其第三季度实现营业收入388.24亿元,同比下降2.17%;实现归母净利润132.92亿元,同比增长5.16%。该行前三季度营业收入1172.78亿元,同比增长0.43%;归母净利润365.91亿元,同比增长4.29%。

值得注意的是,截至9月末,光大银行资本充足率12.97%,一级资本充足率11.01%,核心一级资本充足率8.69%,较上年末分别下滑0.4、0.4以及0.2个百分点。核心资本待补的同时,其明年即将到期的可转债至今转股率仍然较低,也引发市场关注。

第三季度营收下降

光大银行成立于1992年8月,于2010年8月在上交所挂牌上市、2013年12月在香港联交所挂牌上市。

截至去年末,光大银行已在境内设立分支机构1304家,实现境内省级行政区域服务网络全覆盖,机构网点辐射全国150个经济中心城市。

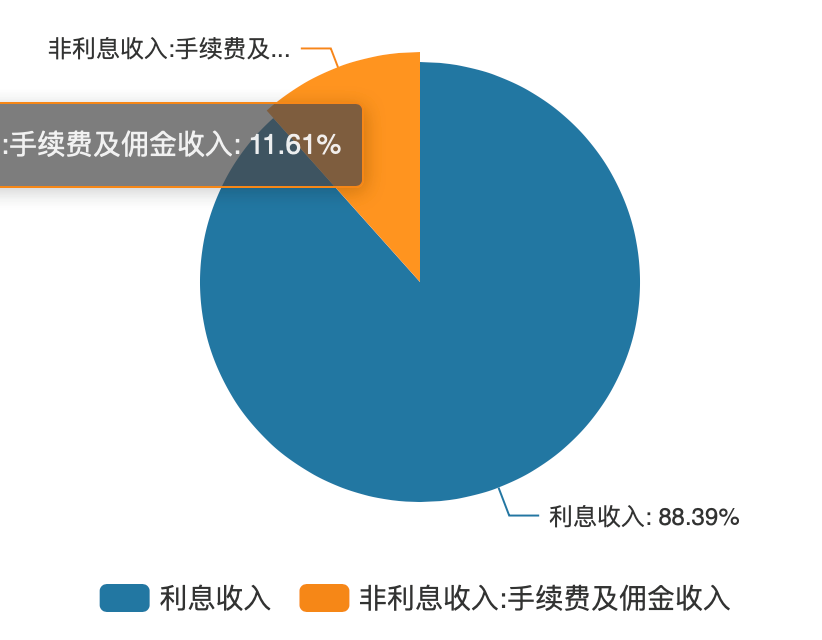

光大银行主营收入构成

数据来源:Wind

截至9月末,该行资产总额6.26万亿元,比上年末增长6.14%。贷款和垫款本金总额3.56万亿元,比上年末增长7.78%,占资产总额56.9%,占比较2021年末上升0.86个百分点。其中对公贷款2.05万亿元,比上年末增长9.12%;零售贷款1.06万亿元,比上年末增长7.57%,增速不及对公贷款。

盈利方面,数据显示,今年前三季度,该行实现营业收入1172.78亿元,同比增长0.43%;归母净利润365.91亿元,同比增4.29%。

光大银行近5年前三季营收净利趋势单位:亿元、%

数据来源:Wind

不过,单从第三季度的情况来看,该行营收为388.24亿元,比上年同期减少了2.17%,归母净利润132.92亿元,比上年同期增长5.16%。

数据来源:Wind

细分来看,其利息净收入852.18亿元,同比增加12.24亿元,同比微增1.46%。与此同时,净息差同比下降15个百分点至2.03%。对此,光大银行解释称,主要是该行积极落实让利实体经济政策,降低企业融资成本,同时,LPR下调带动贷款收益率下行,生息资产收益率有所下降。

资本充足指标全线下降

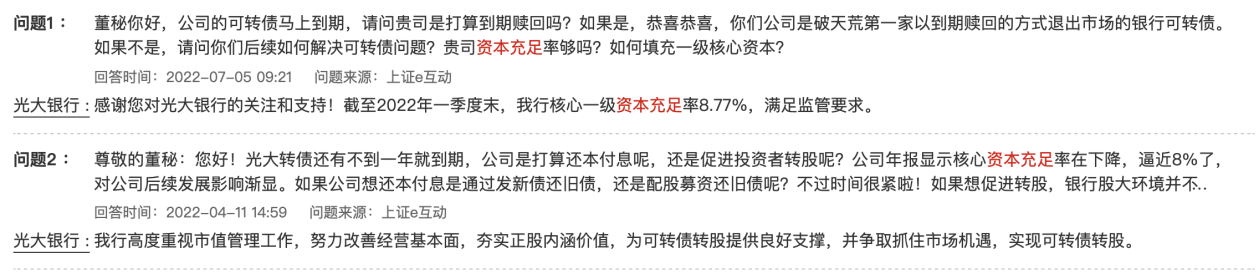

此外,光大银行的资本充足相关指标全线下降引起市场的关注。

相对于2021年末,该行的资本充足率、一级资本充足率和核心一级资本充足率分别为12.97%、11.01%和8.69%,较上年末分别下降0.4、0.4和0.22个百分点。

投资者关注核心资本情况(截图)

数据来源:Wind

事实上,为了补充核心一级资本,该行2017年3月17日向社会公开发行面值总额300亿元的可转换公司债券,每张面值100元,按面值发行,期限6年。

而据该行10月11日公告,截至2022年9月30日,累计转股占光大转债转股前本行已发行普通股股份总额的3.3052%。

光大银行金融市场部分析师周茂华表示,可转债是银行补充核心一级资本的工具之一,“转股率不高意味着可转债补充资本的效果不理想。”

股价低迷转股率低

为何银行可转债转股率出现如此不景气的情况?

此前,中国(香港)金融衍生品投资研究院院长王红英表示,A股市场尚处于调整过程中,股价表现仍在持续走低,在此背景下可转债转换为股票可能会带来一定投资损失,因此投资者转股相对谨慎,更倾向于持有固定债券收益,待到经济面好转、银行股价处于上升趋势再进行转换。

根据东方财富网数据,银行板块在2月11日盘中一度达到3141.06点后,呈现波动下跌态势,至9月30日收盘已降至2738.55点。

不过,光大银行在年内已经下调过转股价格。6月21日,该行公告称,光大转债调整前的转股价格为3.55元/股,光大转债调整后的转股价格为人3.35元/股,本次转股价格调整实施日期为2022年6月29日。

10月31日,光大银行股价创出本轮调整新低,收盘价仅为2.72元/股,今年以来已下跌12.6%。再往前看,2020年11月,其股价曾触及4.30元的高点,之后一路下探,近两年来难有起色。

在分析人士看来,可转债转股率与发行时间、投资者构成、股价表现等因素相关,转股率低一定程度上反映了投资者对转股收益前景预期偏低。

可转债只有在转股之后才能计入核心一级资本,在可转债转股比例偏低的情况下,光大银行资本补充的问题有所显现。

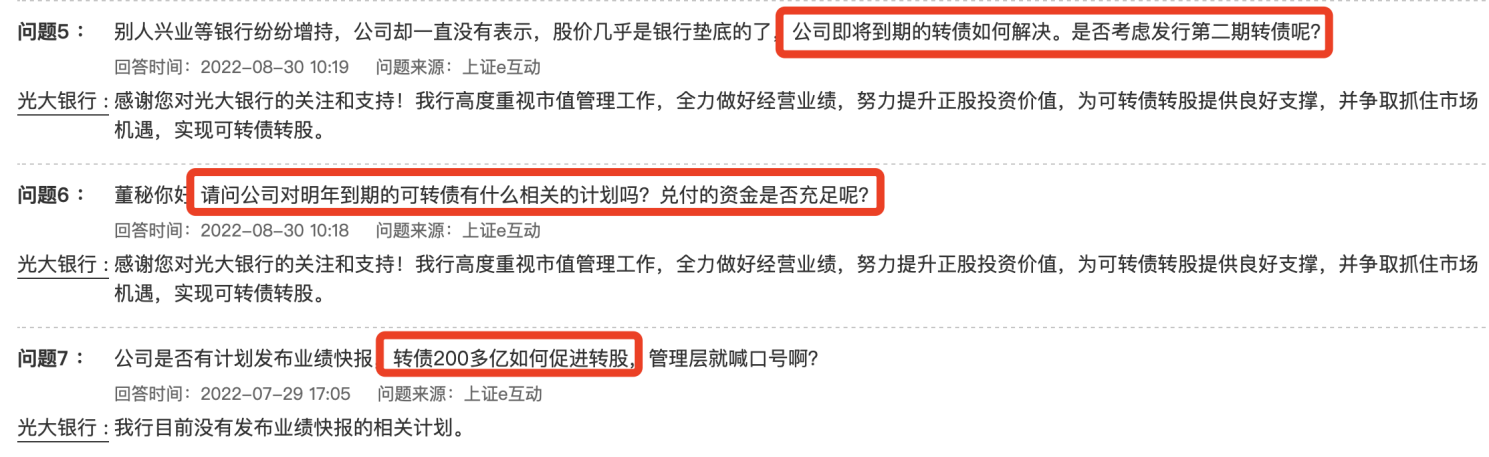

此外,引发投资者关注的另外一个问题是,光大银行2017年发行的可转债将于明年到期,兑付资金的问题如何解决。

光大银行可转债转股及到期兑付引投资者关注

数据来源:Wind

净息差下降影响主营业务收入的同时,眼看可转债即将到期却对核心一级资本补充有限,光大银行将通过什么方法补充核心一级资本?这是摆在其面前亟待解决的问题。