近期,创正电气股份有限公司(下称“创正电气”)披露了招股说明书,拟北交所IPO上市,公开发行不超过2890万股。

钛媒体APP注意到,创正电气的业绩持续在增长,并且公司的毛利率还极高,远超同行均值21个百分点,特别是公司市场服务部经理、质检部经理、车间主任更是用超过70%的工时用于研发工作。

另外,从财务数据上看,创正电气目前债务低、经营性现金流良好,IPO前夕公司还大“搞”现金分红,此时公司IPO上市募资却还要补流。

低研发高回报

创正电气是一家以安全为核心的防爆解决方案提供商,专业从事厂用防爆电器、三防产品的研发、生产和销售。

2021年-2023年(下称“报告期”),创正电气分别实现营业收入11333.25万元、11753.16万元、13696.68万元,净利润分别为3481.54万元、3413.85万元、4306.4万元,业绩持续增长。

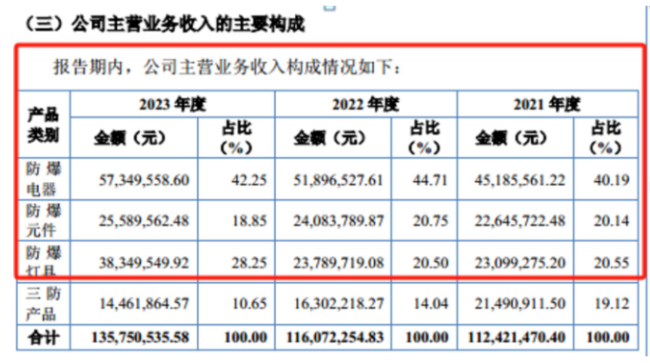

从产品上看,创正电气主要拥有防爆电器、防爆元件、防爆灯具、三防产品,具体情况如下:

可见,除了三防产品的创收持续下滑之外,其余产品均持续增长,而正是得益于防爆电器、防爆元件、防爆灯具的创收持续增长,才得以使创正电气的业绩整体保持持续增长。

钛媒体APP注意到,除了营收的持续增长之外,高毛利率也是保持公司利润持续增长的主要因素之一。报告期内,创正电气的毛利率分别为69.65%、72.03%、75.48%,同行可比公司平均值分别为54.97%、53.11%、54.18%。也就是说,报告期内,创正电气的毛利率不仅在持续增长,且目前已超同行均值21.3个百分点。

值得一提的是,报告期内,创正电气与同行之间的研发费用情况如下:

可见,创正电气的研发费用始终低于同行均值,且低于任何一家同行研发费用。(注:2023年创正电气同行可比公司的研发费用平均值未计入新黎明)那么,在如此研发费用的投入之下,创正电气是如何拥有如此高的毛利率?

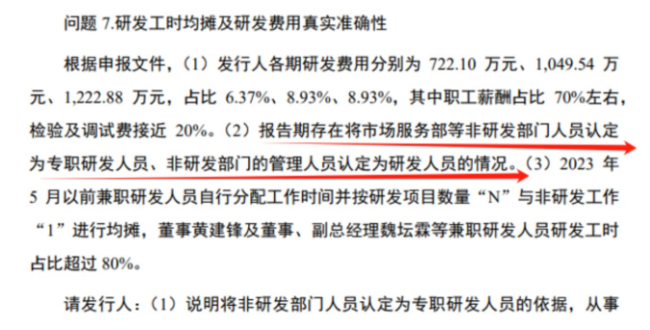

在创正电气的问询函中,北交所指出,创正电气报告期存在将市场服务部等非研发部门人员认定为专职研发人员、非研发部门的管理人员认定为研发人员的情况。

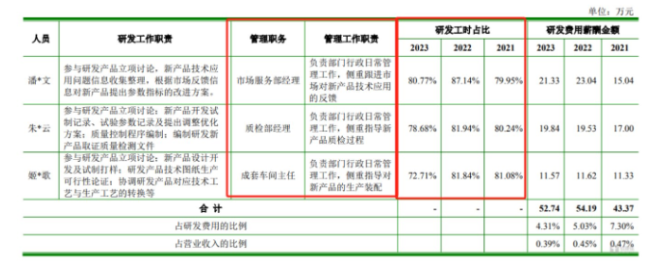

而截止2023年期末,部分非研发部门管理人员一直在侧重研发工作,主要涉及潘*文、朱*云、姬*歌等,具体情况如下:

可见,作为市场服务部经理的潘*文(管理工作职责负责部门行政日常管理工作,侧重跟进市场对新产品技术应用的反馈)、质检部经理的朱*云(管理工作职负责部门行政日常管理工作,侧重指导新产品质检过程)、成套车间主任的姬*歌(管理工作职负责部门行政日常管理工作,侧重指导对新产品的生产装配)的研发工时占比均超过了70%。

这就不禁令人疑惑,为何市场服务部经理、质检部经理、车间主任至少70%的工时用于研发?创正电气产品的研发门槛是否过低?若是,公司的产品为何能拥有如此高的毛利率?

对此,北交所要求创正电气说明将非研发部门人员认定为专职研发人员的依据,从事活动是否直接与研发相关,非研发部门中专职研发人员数量、研发薪酬贡献;说明将非研发部门的管理人员认定为研发人员的合理性,研发人员承担的管理职能及对应分摊的工时、研发薪酬贡献情况。

债务低,搞分红,募资却还要补流

创正电气此次欲募集15800万元分别用于移动防爆设备生产线建设项目、智能立体化仓库建设项目、补充流动资金项目,具体情况如下:

其中2600万元用于补充流动资金项目的合理性值得商榷。

据悉,截至2021年末、2022年末、2023年末、创正电气的货币资金余额分别为1722.84万元、2771.75万元、3230.47万元,短期借款分别为400万元、10万元、0万元,且不存在长期借款,也就是说,目前创正电气完全不存在任何借款,货币资金也很充裕。

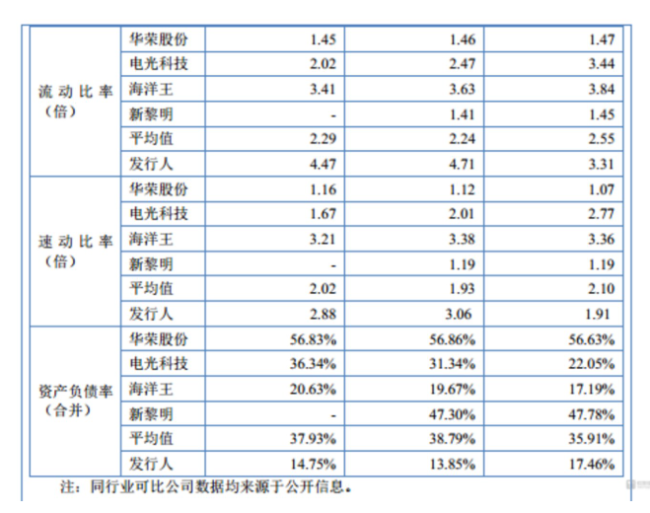

与此同时,在上述时间段内,创正电气的流动比率分别为3.31、4.71、4.47,同行可比公司平均值分别为2.55、2.24、2.29;速动比率分别为1.91、3.06、2.88,同行可比公司平均值分别为2.1、1.93、2.02;资产负债率分别为17.46%、13.85%、14.75%,同行可比公司平均值分别为35.91%、38.79%、37.93%。这也意味着,2023年,无论是流动比率还是速动比率,创正电气均远高于同行均值,且资产负债率还低于同行均值23.18个百分点,债务状况较为良好。

另外,现金流方面。报告期内,创正电气经营活动产生的现金流量净额分别为3593.76万元、3739.65万元、4663.07万元,每年经营性现金至少净流入3500万元,同时结合同期创正电气的净利润,可以计算出两者的比值分别为1.03、1.1、1.08,盈利质量也较好。

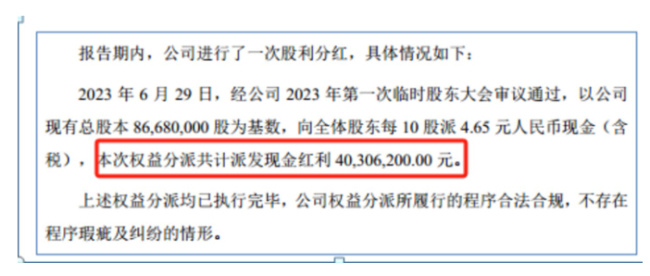

更为突出的是,2023年6月,创正电气进行了现金分红,现金分红的金额为4030.62万元,占近三年净利润的35.98%,占2022年净利润的118.07%,占2023年净利润的93.6%。这也意味着,在创正电气IPO前夕,公司突然进行了一次大举分红。

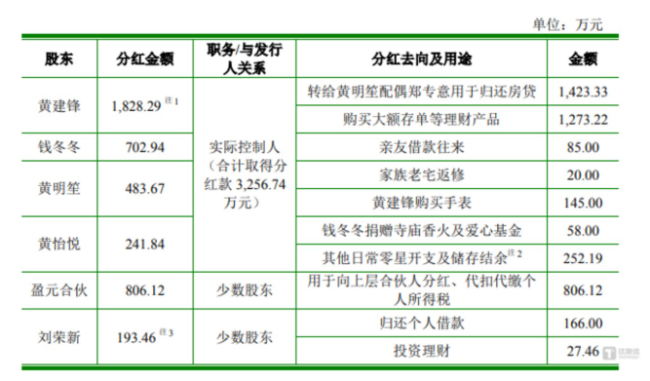

需要说明的是,截至招股说明书签署日,黄建锋、钱冬冬、黄明笙、黄怡悦四人合计控制创正电气96.00%的股份,其中黄建锋与钱冬冬为夫妻关系,黄明笙、黄怡悦为黄建锋和钱冬冬的子女,因此上述4人均为公司的实控人。另外,相关资料显示,上述4030.62万元的现金分红有3256.74万元落入了黄建锋一大家子的口袋。

综合创正电气的债务、经营性现金流、现金分红等情况,这无不体现,创正电气的资金状况还较为乐观。那么,在如此背景之下,为何却要募资补流?

对此,北交所也要求创正电气结合报告期内公司分红及其流向使用情况,说明本次募投补充流动资金的必要性。