2024年6月28日,博泰车联网科技(下称“博泰”或“公司”)递表港股申请上市。这家自称国内“软硬一体化智能座舱解决方案”行业排名第二的公司,面临着这么一个现实:成立15年来,从未盈利。

营收在增长,但仍是净亏损

截至2023年末,创始人应宜伦及一致行动人合计持股35.3%,为博泰车联网实际控制人。

2023年,公司营收为15亿(同比+22.8%),扣非归母净亏损4.2亿(去年同期净亏损5亿)。

(来源:市值风云APP)

2023年,公司在研发和销售方面的投入程度相比去年有所下降,因此净亏损同比有所收窄。

在经营策略上,创始人应宜伦曾在2014年接受AutoR智驾采访时表示,他不希望自己的公司仅仅局限于汽车硬件代工厂或软件服务商的角色,而是希望通过软件硬件的协同,通过智能座舱的方式将汽车打造成“四个轮子的电脑”。

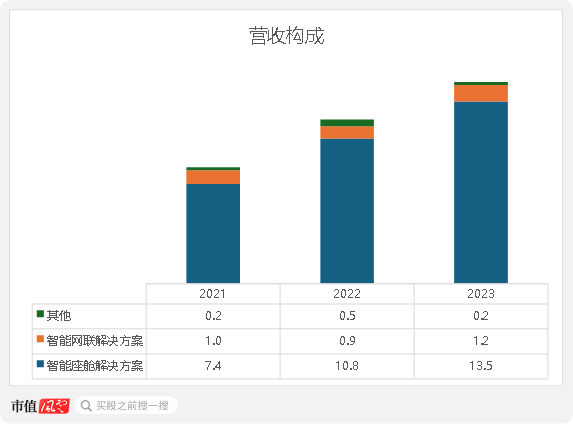

为了实现这一愿景,公司设立了两大业务线:对应硬件的智能座舱业务和对应软件的智能网联业务。

其中,智能座舱业务作为硬件解决方案,会根据客户需求提供包括显示屏控制器、联网设备在内的多种产品,既可以单独供应组件,也可以提供集成化全套系统。

而智能网联业务则作为软件解决方案,主要为智能座舱系统提供联网服务以及相关的系统运维。

此外,公司的营收还包括少量的车规级芯片的委托采购和销售,营收占比在4%或以下。

智能座舱业务和智能网联业务分别贡献公司约9成和1成的营收。2023年,这两个业务线的营收分别为13.5亿和1.2亿。

(来源:市值风云APP)

上、下游双重挤压

在那场AutoR智驾采访中,创始人应宜伦自称“造车疯子”,并宣称要成为行业标准制定者。这番豪言壮语背后,是他试图解决一个核心问题:摆脱传统汽车配件代工厂低毛利的困境。

智能座舱供应商作为汽车行业的一级供应商,行业毛利率普遍维持在10%-20%。行业内大部分企业在扣除销售费用等期间费用后,净利润率仅为个位数。

为了打破这一局面,博泰试图通过更智能、更具差异化的产品定位来获得更高的定价权,提升盈利能力。

事实是,博泰确实对于研发相较同行更加重视,研发费用率在2021-2023年平均为23.6%,相比下,行业平均大概是在10%左右。

但现实是,博泰的做法并未使其获得更广阔的生存空间。

为什么这么说?因为智能座舱行业本质上仍难以摆脱其作为汽车产业中游的代工厂属性。

博泰虽然宣称自己是“软硬一体化智能座舱解决方案供应商”的行业第2,但这其实是一个比较狭义的定义带来的排名。

如果将统计范围扩展到涉及智能座舱至少一个关键部件的所有供应商,博泰的排名将跌至第6,落后于德赛西威(002920.SZ)、东软集团(600718.SH)以及延锋伟世通等公司。

模式上,智能座舱供应商的主要业务模式依然是整合芯片、显示面板、交互算法等软硬件资源,组装成最终产品出售给下游主机厂,本质还是代工厂模式。

这种困境主要体现在上下游的双重挤压:上游芯片、屏幕等核心零部件供应商集中度高,议价能力强,成本压不下来;下游主机厂话语权大,价格提不上去,而且对设计要求和成本要求苛刻。

首先,在上游,几乎都是集中度更高的行业,例如,作为核心部件的智能座舱SoC芯片行业,CR3高达67%;而中控屏供应商的CR5也达到了46%。

在当下,随着中国汽车产业链逐渐向新能源汽车转型,汽车制造业的零部件数量较传统燃油车有所减少,集成度更高。

这为上游供应商创造了新的机会,他们可以通过整合更多功能,提供更完整的解决方案,从而提升自身在产业链中的地位和利润空间。

其次,在产业链下游,汽车制造商也在持续努力减少对包括智能座舱供应商在内的一级供应商的依赖。

在车企,业内行业有一个被称为是全球整车开发流程(GVDP)的开发设计流程,虽然现在随着汽车行业的研发周期在压缩并引入了敏捷开发和快速迭代的理念,但整体思路依然有所保留。

GVDP强调模块化设计和并行工程,将整车开发过程分解为多个阶段和模块,并允许不同模块同步进行开发和测试。这种模式可以缩短研发周期,提高效率,但也要求主机厂对各个模块的技术细节有更深入的了解。

因此,主机厂不会让自己完全依赖这些供应商的技术,而是逐步学习和内化关键技术,最终将其转化为自身的科技实力。

由于上游下游的集中度相对更高,智能座舱行业的供应商和客户集中度偏高也是共性。博泰也不例外,在2021-2023年期间,平均而言,公司前五大供应商的采购额占采购总额的34.2%,而前五大客户更是贡献了高达78.2%的总营收。

夹在产业链中游的智能座舱供应商,虽然行业整体在增长,但随着越来越多的玩家加入,市场呈现出日益明显的碎片化趋势。除了德赛西威,没有其他企业能在整个行业拿到10%以上的市场份额。

激烈的竞争导致产品同质化严重,价格战愈演愈烈,进一步压缩了智能座舱供应商的利润空间。

因此,除了像德赛西威和华阳集团这样具备了一定的行业影响力并具备一定规模带来规模优势,毛利率能超过20%(2023年,德赛西威和华阳集团在智能座舱业务的毛利率分别为21%和22.1%),行业内其他玩家的毛利基本上低于20%。

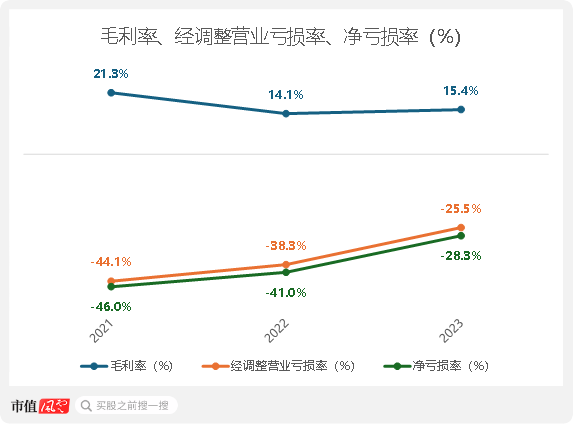

尽管博泰努力通过加强自身科研实力,试图提供更具科技附加值的产品解决方案,但是它依然难以获得足够的定价权以抵消研发方面的投入。博泰的智能座舱解决方案的毛利率在2021-2023年期间只能维持在18%以下。

考虑到公司大约20%左右的研发费用率,公司并没有盈利的空间。

而且,公司的毛利率还在持续被压缩,其中一个因素就是芯片价格。

自2020年起,受到全球车规级芯片供应紧张的影响,芯片价格上涨,导致博泰的毛利率开始下滑。虽然2023年芯片价格有所回落,使博泰的毛利率略有改善,但公司预计未来芯片价格总体仍将呈现上涨趋势。

除了毛利率不高,博泰相对同行更高的期间费用率也是导致其持续亏损的原因。2021-2023年,博泰的研发费用率和销售费用率分别平均为23.6%和20.3%,高于行业平均水平(这两项都约为10%)。

高研发投入在实际运营过程中未能不能转化为充足的产品溢价,因此最后反而成为拖累公司盈利的负担。

2023年,公司的毛利率,经调整营业亏损率,净亏损率分别为15%,26%,28%。

(来源:市值风云APP)

缺乏造血能力,依然靠融资输血

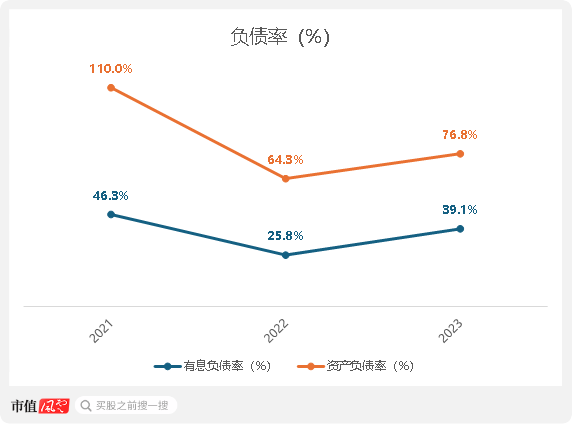

持续亏损对博泰的财务状况造成了压力。公司成立至今尚未盈利,过去甚至因为连续亏损导致股东权益为负数。为了维持运营,博泰持续依赖外部融资和负债。

2022年,博泰通过股权融资获得了13.5亿元资金,并清偿了部分贷款,公司的有息负债率和资产负债率相比以往有所下降。截至2023年末,公司的有息负债率和资产负债率分别为39.1%和76.8%。

公司资产负债表上的负债除了有息负债,主要是供应商的应付款。

(来源:市值风云APP)

2023年,公司因为扣非归母净亏损有所收缩,因此经营现金流净额的亏损有所减少,为-2.7亿。

此外,由于公司自2022年获得了融资,因此也加大了生产设施的建设和翻新以及设备的采购,资本开支有所增加。

2023年公司资本开支为1.8亿。

(来源:市值风云APP)

经营现金流持续为负,却依然要投入巨资建设生产线,这反映出博泰正处于一个进退两难的境地。

一方面,公司希望通过加大研发投入和自建生产线,提升产品差异化和竞争力,从而获得更高的定价权。

但另一方面,激烈的市场竞争带来的内卷,以及上下游的双重挤压,使得博泰的这些努力并未转化为充足的毛利率并最终带来盈利,反而面临着毛利率不断下跌的窘境。

所以,公司到底算不算坐上了牌桌呢?