在生物医药领域融资困境下,本土biotech企业又迎来大型并购案。

10月7日,港股18A公司嘉和生物发布公告,宣布与亿腾医药订立合并协议,嘉和生物将通过合并方式收购亿腾医药,合并后的新公司名称预计将改为“亿腾嘉和”。受此消息影响,嘉和生物在当天盘前的涨幅超过80%。

据悉,这是自香港交易所颁布18A规则以来,首次实现的创新药企反向收购案例。合并后的新公司股权结构为:原亿腾医药股东持有77.43%的股份,而原嘉和生物股东则持有剩余的22.57%股份。值得注意的是,亿腾医药的实际控制人将在合并后的公司中担任控股股东的角色。

业内人士表示,本次并购事件堪称业界瞩目的现象级交易。嘉和生物的研发能力和具有潜力的产品管线在港股18A企业中并不逊色,而亿腾医药则拥有出色的商业化能力和稳定的现金流,此次并购的成功实施,标志着双方优势资源的深度融合与高效整合,为中国创新药企开辟了一条全新且具潜力的发展路径。

四次IPO交表失效后,亿腾医药另辟蹊径

公告显示,根据双方达成的协议条款,亿腾医药将以合并方式收购嘉和生物,使其成为存续实体并成为亿腾医药的全资附属公司。基于预设的最高换股比例,并假设目标公司股东无需承担任何税负,且一次性购股权计划下的已转换购股权均未得到行使,嘉和生物将就该建议合并于合并生效时间配发并发行合共1,821,348,921股代价股份。

简而言之,该交易以换股形式进行,该建议合并构成嘉和生物的反向收购,在合并后的新公司中原亿腾医药股东占比77.43%,原嘉和生物股东占比22.57%,亿腾医药实际控制人倪昕将成为合并公司的控股股东,其将占有的股份达37.60%。同时,嘉和生物将配发及发行一定数量的代价股份给亿腾医药的股东作为收购对价。

这一交易完成后,嘉和生物将更名为“亿腾嘉和医药集团有限公司”。据了解,亿腾医药曾是国内的CSO巨头之一,后转型涉猎创新药研发,并拥有注射用盐酸万古霉素(稳可信)、头孢克洛(希刻劳)、吸入性糖皮质激素(亿瑞平)等核心产品支撑营收。在2022年,亿腾医药的营业收入为20.74亿元,净利润为3.06亿元。

事实上,亿腾医药冲刺IPO的心愿由来已久,然而其上市之路可谓一波三折。早在2021年4月,亿腾医药就向港交所递交招股书。截至目前,亿腾医药已先后四次递交招股书,但苦熬了两年多时间,依然无法实现上市。

市场专业人士分析指出,鉴于当前IPO市场表现持续低迷,亿腾医药选择通过嘉和生物进行“借壳上市”的举措,无疑是一个深思熟虑且明智的战略部署。此举旨在加速企业进军资本市场的步伐,同时为公司开辟更为广阔的融资渠道,并为其后续发展创造更大的空间和机遇。

与此同时,嘉和生物在生物制药领域具有一定的研发实力和市场基础,与亿腾医药完善的商业化平台具有较高的协同效应和互补性。通过合并,双方可以实现资源共享、优势互补,进一步提升双方的市场竞争力,可以为合并完成后公司的可持续发展奠定良好的基础。此外,新公司亿腾嘉和股东阵容豪华,将汇聚高瓴、奥博、红杉等医药行业知名投资机构。

在此次并购交易宣布之前,嘉和生物的市值不足10亿港元。值得一提的是,截至10月8日,港股18A药企中市值不足10亿港元并不少,包括北海康成、圣诺医药、创胜集团、开拓药业、君圣泰医药、德琪医药等。

在当前的新形势下,整个医药行业正经历着资源的重新整合与优化过程。面对这一挑战,所有18A药企均展现出强烈的进取心,不愿在竞争中掉队,纷纷采取各种措施以应对危机,力求稳健前行。此次并购事件不仅标志着港股18A公司“壳资源”交易活动的正式启动,同时也为当前仍在积极寻求发展路径的部分药企开辟了新的思路与方向。

手握众多潜力靶点,亿腾嘉和能否再现高光?

嘉和生物创办于2007年,是一家生物制药公司,主要从事肿瘤及自体免疫药物的开发及商业化,透过建立丰富及创新的候选药物及管线,致力于“首先为中国患者提供创新疗法,并逐步为全球患者提供创新疗法”。

2020年10月是嘉和生物的高光时刻,在港交所成功实现IPO。彼时,没有人不看好嘉和生物的未来,其股票配售热度前无古人、后无来者,申请人数近50万,认购倍数达到1247倍,一手中签率仅3%;暗盘交易火爆,富途暗盘最高触及45港元。IPO当日,嘉和生物的股价大涨21.67%,市值超过140亿港元。

随后嘉和生物的处境逐渐艰难起来,新品慢人一步、PD-1上市被否、再到开始裁员……截至2023年底,嘉和员工从264人缩减至104人。上市三年多以来,嘉和生物净亏损超过22亿,IPO所融资金几乎尽数投入,却仍没有进入商业化阶段。

成也PD-1,败也PD-1。走到如此境地,行业及众投资者无不认为嘉和生物似乎是缺少了一些运气,在众人追捧的PD-1抑制剂竞速中,业内都知道不可能所有人都是赢家,但谁也没想到,原本研发进度领先的嘉和生物却是最终被判定失败的玩家。随后这一研发失利出现蔓延,嘉和生物在HER-2单抗GB221、ADC药物GB251等核心靶点的研发情况也不乐观。

不过,嘉和生物当初由资本组局攒的亮眼管线仍有瑰宝待挖掘,如靶向CDK4/6的来罗西利(GB491,Lerociclib)、靶向CD3/CD20的GB261和靶向EGFRxc/Metxc/Met三特异性抗体GB263T三大热门创新管线。其中,来罗西利的研发进展最快,也是嘉和生物优先级最靠前的品种。今年3月,NMPA已经正式受理来罗西利一线治疗乳腺癌适应症的NDA。

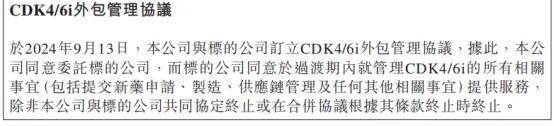

值得一提的是,早在本次合并收购前,嘉和生物就与亿腾医药订立了CDK4/6抑制剂外包管理协议。根据本次公告,亿腾医药于过渡期内就管理CDK4/6抑制剂的所有相关事宜(包括提交新药申请、制造、供应链管理及任何其他相关事宜)提供服务,除非双方共同协定终止或在合并协议根据其条款终止时终止。

这表示,嘉和生物旗下的CDK4/6抑制剂商业化在即,且已发展到了一个重要的阶段。有亿腾医药强大的商业能力作为加持,两者能优势互补,未来将更有把握抓住市场机遇。

此外,今年8月,嘉和生物也将GB261除大中华区外全球权益授权给TRC 2004,被视为当下炙手可热的NewCo模式的经典代表作之一。同时,GB263T用于晚期EGFR突变(EGFRm)非小细胞肺癌(NSCLC)患者的首次人体I/II期研究剂量递增结果也于2023年12月公布。如今,亿腾医药再加码,双方将充分借助海内外资源优势,在拓展中国商业化发展的同时,通过包括NewCo模式等的出海方式布局海外市场,寻求新增量空间。

嘉和生物与亿腾医药的合作模式,标志着中国biotech企业发展进入新的阶段。业内人士强调,创新药物研发领域以其独特魅力,时常在业界预期之外的地方绽放出新的希望与活力。正是这种不可预测性,即便在激烈竞争的环境中,仍促使着众多企业与投资者络绎不绝地投身其中,不断追寻着前行的动力与机遇。