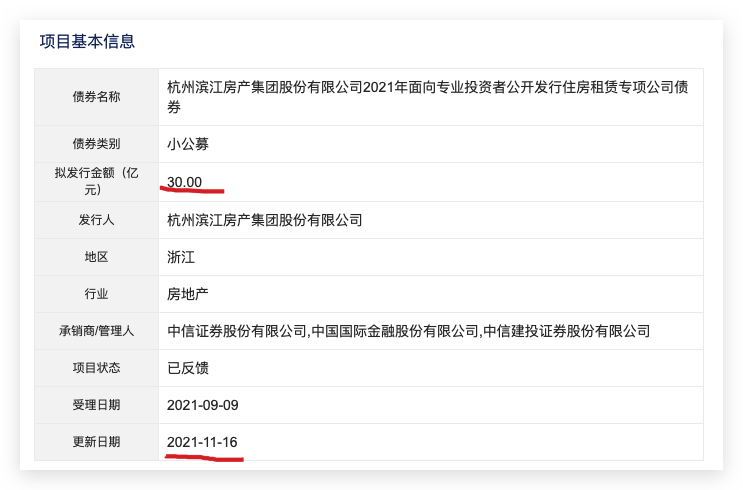

中华网财经11月17日讯:据深交所固定收益信息平台披露项目进度显示,杭州滨江房产集团股份有限公司2021年面向专业投资者公开发行住房租赁专项公司债券项目状态更新为"已反馈"。

信息显示,该债券品种为ABS,拟发行金额30亿元,发行人为杭州滨江房产集团股份有限公司,承销商及管理人为中信证券股份有限公司,中国国际金融股份有限公司,中信建投证券股份有限公司,受理日期为2021年9月9日。

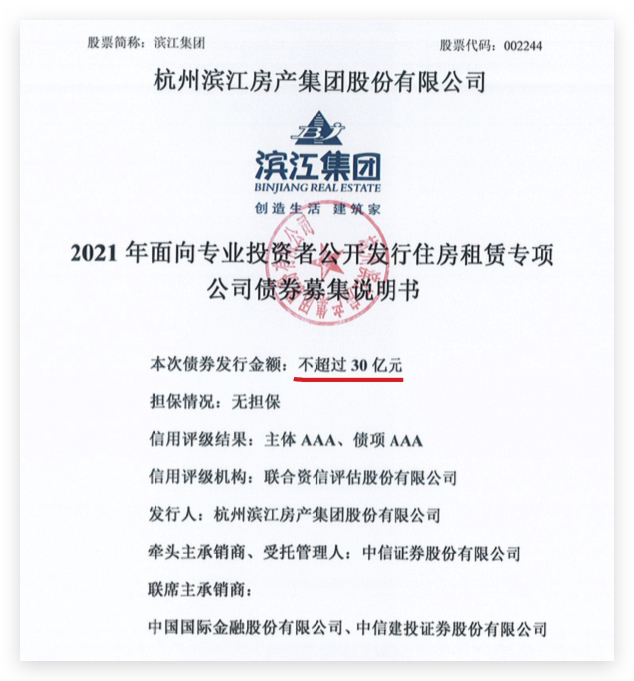

资料显示,此次滨江集团发行的公司债券规模不超过人民币30亿元(含30亿元),可分期发行。债券发行期限不超过5年(含5年),可以为单一期限品种,也可以是多种期限的混合品种。公告表示,本次滨江集团债券的募集资金用于住房租赁项目的建设运营、偿还公司有息负债及补充流动资金等符合国家法律法规规定的用途。

经营现金流多期为净流出

募集说明书披露,本次债券的偿债资金将主要来源于发行人日常经营所产生的现金流。最近三年及一期,发行人息税折旧摊销前利润(EBITDA)分别为51.64亿元、65.74亿元、59.02亿元和33.28亿元;最近三年及一期,发行人合并口径实现的营业收入分别为211.15亿元、249.55亿元、285.97亿元和193.87亿元;归属于母公司所有者的净利润分别为12.17亿元、16.31亿元、23.28亿元和12.67亿元;经营活动产生的现金流净额分别为-139.40亿元、26.21亿元、-31.57亿元和-9.42亿元。

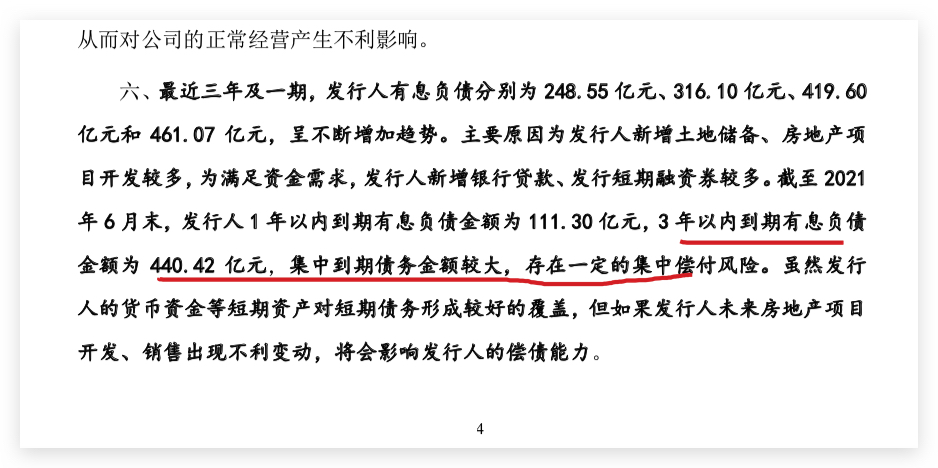

有息负债增至460亿元存集中偿付风险

此外,就存在的资金风险披露称,最近三年及一期,发行人有息负债分别为248.55亿元、316.10亿元、419.60亿元和461.07亿元,呈不断增加趋势。主要原因为发行人新增土地储备、房地产项目开发较多,为满足资金需求,发行人新增银行贷款、发行短期融资券较多。截至2021年6月末,发行人1年以内到期有息负债金额为111.30亿元,3年以内到期有息负债金额为440.42亿元,集中到期债务金额较大,存在一定的集中偿付风险。

截至2021年6月末,发行人在建项目90个,预计总投资3,290.25亿元、已投资2,608.96亿元,已销售2,363.84亿元,已销售面积696.23万平方米,剩余可售面积376.82万平方米;拟建项目21个,预计总投资694.05亿元。其中,发行人并表在建项目52个,预计总投资1,502.05亿元、已投资1,129.90亿元,已销售1,013.05亿元,已销售面积310.62万平方米,剩余可售面积161.29万平方米;并表拟建项目9个,合计建筑面积113.33万平方米。

募资用途

有关募集资金用途,募集说明书中,滨江集团表示,本次债券的募集资金在扣除发行费用后,拟用于建设公司住房租赁项目、补充流动资金。

(中华网财经综合 文/丁一)