5月6日,据上清所披露,南京高科拟发行3亿元超短期融资券,发行期限90天。

据募集说明书显示,债券主承销商、簿记管理人为南京银行,联席主承销商为华夏银行,债券名称为南京高科股份有限公司2020年度第四期超短期融资券,发行日期为2020年5月7日至5月8日,起息日为2020年5月11日,上市流通日为2020年5月12日。

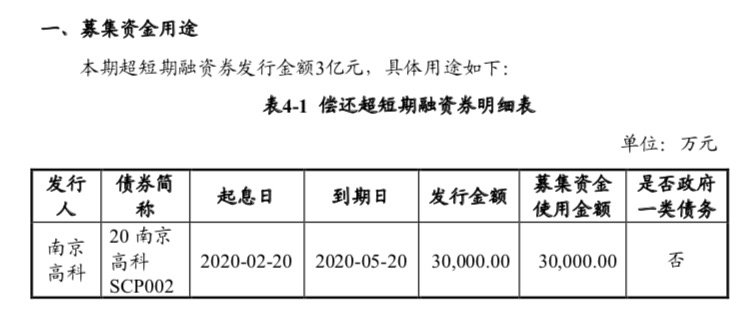

本期超短期融资券发行金额3亿元,用还债,具体如下:

募集说明提示财务风险:

1、投资收益占比主营业务较大风险一度接近80%

近三年及一期,公司取得的投资收益分别为29,312.72万元、81,436.98万元、59,830.91万元和38,641.28万元,占当期净利润的比例分别为28.58%、78.66%、55.92%和45.31%,公司取得的投资收益占当期净利润的比例较大,未来可能受到市场不利变动、同业竞争加剧、公司自身投资风控体系执行可能存在偏差、被投资企业经营未达预期等因素导致公司投资收益减少,从而对发行人盈利能力和偿债能力产生不利影响。

2、递延所得税负债金额占比当期末非流动负债超过99%

近三年及一期末,公司递延所得税负债分别为168,184.17万元、156,631.92万元、103,968.19万元和149,548.55万元,分别占当期末非流动负债的76.59%、99.58%、99.25%和99.64%,占比较大,公司递延所得税负债为计入其它综合收益的可供出售金融资产公允价值变动产生的应纳税暂时性差异形成,递延所得税负债占比较大可能导致未来应纳税负担较重。

3、存货接近100亿有跌价风险

近三年及一期末,公司存货余额分别为852,894.18万元、899,776.65万元、891,940.99万元和983,591.88万元,占流动资产总额比例分别为76.95%、73.74%、63.24%和56.04%。

4、短期负债规模较大风险

截至2019年3月末,公司流动负债为1,618,127.77万元,占当期末负债总额的91.53%,发行人短期负债规模较大,发行人可能面临短期偿债压力。

(中华网财经综合 文/葛亮)