来源:《投资者网》/向劲静

2021年年初,住建部等十部委发布文件:鼓励有条件的物业服务企业向养老、托幼、家政、健康、房屋经纪、快递收发等领域延伸,直接又引发了一轮市场情绪。或受此影响,物业股大涨,然而依然有公司的股价持续下跌,那就是——远洋服务控股有限公司(下称"远洋服务",6677.HK)。

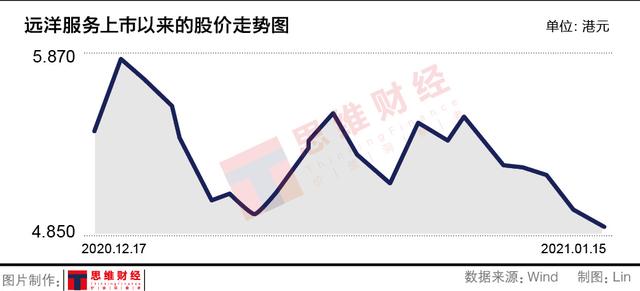

作为2020年第16家赴港上市的内地物业管理服务企业,远洋服务也成为又一家破发的物企。在公司上市首日(即:12月17日),开盘价为每股5.86港元,收盘报每股5.85港元,跌破5.88港元的发行价。自此之后,远洋服务的股价陷入持续下跌中。

根据克而瑞数据显示,2020年上半年,30家上市物业公司平均营收为13.16亿元,平均净利润为2.47亿元,远洋服务属于拖后腿的存在。那么,公司对于自身股价持续下滑如何看待?就相关问题,《投资者网》联系到远洋服务相关人士,得到一些回复。

难逃"破发"命运

实际上,这并不是远洋集团旗下的物管公司首次登陆资本市场。2018年,远洋服务的前身——远洋亿家从新三板摘牌,2020年9月,远洋集团发布公告称,分拆旗下的物管公司远洋服务,向港交所提交上市申请书。

根据远洋服务的公告显示,其发行价为5.88港元,全球发售2.96亿股。公司引入了8名基石投资者,其中包括私募基金淡水泉、国华人寿保险、高瓴资本等,共计认购1.2亿美元。

如今,远洋服务已上市一个月,股价从5.88港元跌至今年1月18日的4.85港元,跌幅为17.52%%,即便首发市盈率不高,远洋服务也没有逃脱"破发"的命运。

在此前,特发服务创业板上市时股价大涨148.67%,并且还带动了A+H两地的41家物业股其中32家股价涨幅,其中包括龙头碧桂园服务涨幅达10.06%,大部分的股价涨幅均在7%以上。然而并不包括远洋服务,哪怕背靠远洋集团,似乎未被投资者看好。

那么,远洋服务对上市首日"破发"及股价的不稳定如何看待?

就此,远洋服务相关人士对《投资者网》称:"公司股价伴随着整个物管板块轮动呈现短期波动,公司长期坚定看好自身发展。"

母公司"依赖症"

上市前远洋集团持有远洋服务90.1%的权益,上市后其持有股份下降至67.57%,但依然是远洋服务控股股东。

远洋服务当前有三大主要业务:物业管理服务,非业主增值服务以及社区增值服务等。该公司覆盖了北京远洋国际中心、北京远洋光华国际、北京大家保险总部、成都远洋太古里、北京颐堤港、杭州远洋乐堤港等多个高端地标写字楼和商业综合体。

从营收构成上看,和大多数物业公司一样,与母公司的关系很密切。不仅在业务上密切依赖母公司,而且在资金方面也是靠母公司来支援。

2018年,远洋服务与第三方投资银行及经纪公司订约,将在管物业的物业管理费权利证券化,所得款将为远洋(中国)提供贷款,计息年利率为8.04%。也就是说,在2018年至2020年6月期间,公司资产支持证券的利息开支为8191万元、1.71亿元、7931万元。其中,应收关联方贷款的利息收入为1.07亿元、2.14亿元、9847万元,利息收入远大于利息开支,这笔财务收入给远洋服务增色不少,占当期期内溢利的17.4%、21.1%、12.4%。

扣除与向远洋(中国)提供贷款有关的其他收入及与资产支持证券有关的财务开支,远洋服务2017年-2020年6月实际净利率分别为8.7%、7.8%、9.4%及15.5%,以2019年不足10%的净利率来看,远洋服务实际盈利能力弱于同行。

远洋服务如此依赖远洋(中国),上市之后又如何独立自主盈利呢?盈利能力低于同行,又如何与同行竞争?

"物业费ABS为母公司发行的标准化融资产品,已经于上市前全面赎回。上市前,公司与母公司资金实行统一调拨,因此假如相关资金没有归集给母公司,公司亦可以采用沉淀资金产生一定的理财收益。"远洋服务的相关人士表示。"公司2019年净利润为2亿元,同比增长保持40%,公司2019年年底来自母公司收入占比70%,相比同行对标,并不是太高。"

何时不再"拖后腿"

根据克而瑞数据显示,2020年上半年,30家上市物业公司平均营收为13.16亿元,平均净利润为2.47亿元,远洋服务属于拖后腿的存在。

具体来看,2020年上半年,远洋服务营收9.03亿元,同比增长6.6%;净利润1.54亿元,同比增长26.2%。

"我们此次上市募集资金的60%将用于战略收购,上市后,一方面通过外拓并购等增加规模提高第三方收入占比,一方面加大增值服务及商管板块占比,利润水平还能有所提升。"远洋服务相关人士对《投资者网》称。

引人注意的是,截至2020年6月,远洋服务的存货账面价值为1.33亿元,占流动资产比例为12.91%,仅次于招商积余居物业股第二。可是物业管理行业不同于其他行业,大部分的成本都是来自于人力。那公司的存货究竟从何而来?

上述远洋服务人士称:"公司存货绝大部分为历史沉淀资产-车位,并且当时以较低成本获取,公司作为一个轻资产运营平台,将根据市场情况逐步出售这些资产,未来公司将主要以收取佣金的方式(轻资产)进行车位经纪业务,公司将持续关连交易里不涉及买卖车位的业务。"

此外,远洋服务的负债水平远高于行业。数据显示,2018年至2020年6月30日,分别为454.5%、483.1%和439.9%。

谈及远洋服务负债常年居高的主要原因时,公司相关人士解释:"资本负债率比较高是因为公司2018年发行了30亿ABS,目前这笔ABS已经偿还完毕。上市后无此债务,扣除ABS后,公司负债率非常低。"

据中国指数研究院数据,截至2020年底,上市物管企业数量已达42家。预计到2021年底,上市物业服务企业有望突破70家。而从当前的上市物企来看,大多都是从房地产企业拆分上市的,并且大部分都处于"嗷嗷待哺"的状态。这并非长久之计,未来如何学会独立行走,是远洋服务及其他物业公司该思考的关键问题。