中华网财经12月22日讯:荣盛发展(002146.SZ)发布2022年度非公开发行A股股票预案公告称,公司本次非公开发行股票数量不超过1,304,449,155股(含),非公开发行股票数量上限未超过本次发行前公司总股本的30%,全部由发行对象以现金认购。最终发行股份数量由股东大会授权董事会根据中国证监会的核准批复情况,与本次发行的保荐机构(主承销商)协商确定。

发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。具体发行价格将在本次发行获得中国证监会核准后,由董事会和保荐机构(主承销商)根据发行对象申购报价情况确定。

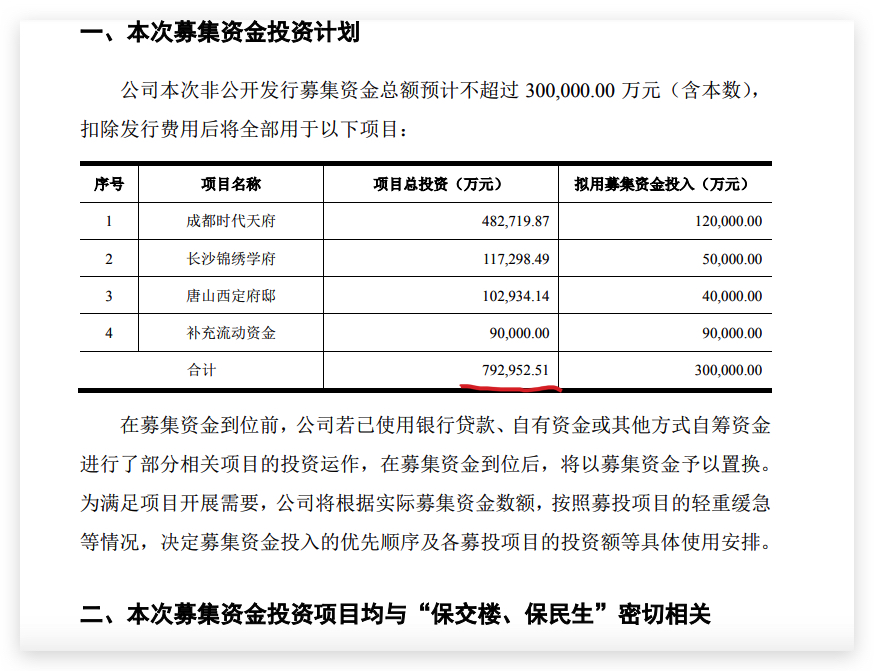

本次非公开发行募集资金总额预计不超过30亿元(含本数),扣除发行费用后将用于以下成都时代天府、长沙锦绣学府、唐山西定府邸项目,分别拟用募集资金投入12亿元、5亿元和4亿元;另外9亿元用于补充流动资金。

公告披露,荣盛发展优化资本结构,提高风险抵御能力方面,2019年末、2020年末、2021年末及2022年9月末,公司的资产负债率分别为82.45%、82.07%、84.49%和85.33%,处于较高水平且呈现升高趋势。本次非公开发行的部分募集资金用于补充公司流动资金后,不考虑其他因素影响,公司总资产和净资产规模都将得到提升,公司资产负债率将相应有所降低,偿债能力得到提高,公司资本实力和抗风险能力将进一步增强。同时,通过补充流动资金可以减少未来公司财务费用,一定程度提升公司的盈利水平。

对于本次发行对公司财务状况的影响,荣盛发展称,本次非公开发行募集资金到位并投入使用后,不考虑其他因素影响,公司资产总额和净资产额同时增加,营运资金得到进一步充实,债务融资及财务费用金额有所减少,从而优化公司的财务结构,降低财务风险,进一步提升公司的盈利能力。