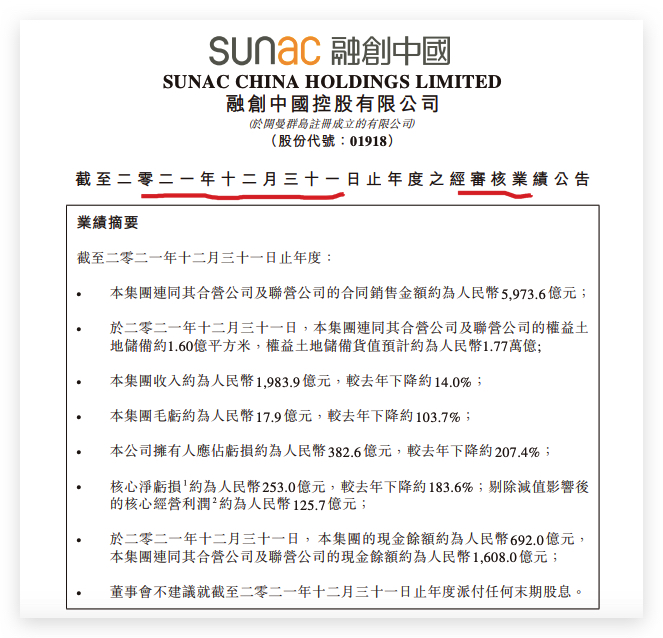

12月9日,融创中国控股有限公司(01918.HK)披露其2021年经审核业绩报告。财报显示,融创全年合同销售额5973.6亿元,同比增长4%,收入1983.9亿元,核心数据保持稳定。

受行业极端环境影响及对资产价值评估的审慎态度,融创大幅计提各类减值约520亿元,盈利指标因此受到直接影响,毛利、核心净利润分别为-17.9亿元、-253亿元;净资产1246.7亿;剔除减值影响后的核心经营利润125.7亿元。

去年下半年以来,房地产行业发生巨变,流动性紧张大规模蔓延。据不完全统计,在港上市房企、物企中年报迟发的企业接近30家。融创等企业率先破局发布2021年年报,不仅传递出公司恢复稳健经营的积极信号,也是对行业信心的一次有力提振。

负责融创本次年报审计的核数师,是全球五大会计师事务所之一的立信德豪,其长期服务于保利地产、贵州茅台等企业。考虑到地产行业特殊环境等因素,今年对房企审计程序普遍执行更严标准。

因融创目前债务重组方案尚未最终落定,立信德豪根据相关审计准则,对公司由债务重组对持续经营产生的不确定因素未作意见,但对2021年综合财务报表的其他内容表达了充分认可。“照目前情况分析,一旦融创债务重组完成,核数师应会对融创未来的年报发表标准审计意见。”一位金融机构分析师表示。

“核数师目前给予的评价,已经是非常好的结果,说明融创经营扎实,在严格审计之下,仍然经得起推敲。”上述分析师表示,在当前的行业环境下,融创此次进行了较大规模的减值后,净资产超1200亿元、归母净资产超800亿元,显示出公司底子厚实,具备较好的恢复基础。

行业下行至今,融创积极采取如推进债务展期与整体重组、寻求与资产管理公司或金融机构的合作获取新融资、稳定经营确保项目交付等多项措施,以改善公司流动性压力与财务状况,目前各项举措均已取得阶段性进展。截至目前,融创已成功达成境外债及境内公开债展期49.7亿元,贷款展期259.6亿元。

就在年报发布的同时,融创也发布了关于境外债重组重大进展的公告。其公告显示,依据初步重组框架,包括30亿至40亿美元的现有债务及若干股东借款将转换为普通股或股权挂钩工具;剩余现有债务兑换为期限2至8年的新的以美元计价公开票据。

知情人士透露,历经数月与债权人小组的沟通磋商,融创境外债重组顺利推进,重组框架已初步获得大多数债权人的认同。境外债重组取得重大进展,既离不开融创的积极推动,也体现出债权人对融创发展前景的认可。一旦重组成功,融创未来数年的流动性压力将得到极大纾解,整体财务状况会进一步改善,在行业复苏的大潮下,公司将加速回归良性、健康发展轨道。

与此同时,融创也正积极推进境内公开债整体重组,近日已对债券持有人发布境内债重组方案,并将就展期方案召开债券持有人会议进行投票表决。方案一旦通过,融创将成为继富力、龙光之后又一家完成境内债重组的房企。

融资方面也有好消息传出。日前,中国华融、浦发银行、中信信托与融创中国就上海董家渡项目融资合作完成股转交易,项目将获注资超120亿元。新融资的落地,很大程度上得益于资产管理公司与金融机构对融创优质资产的认可。财报显示,截至去年年底融创权益土地储备约1.6亿平方米,权益土地货值约1.77万亿,约80%位于核心一二线城市。

在“保交付、保民生”的政策背景下,融创积极承担起主体责任。2022年1-11月累计交付约15万套,交付量保持行业前三。随着下半年各地房地产纾困资金的落地,融创天津、重庆、哈尔滨、沈阳、济南等20个城市的近70个项目,已累计获批纾困资金超百亿。

二十大以来,“优化疫情防控20条”和“金融16条”的相继出台给市场注入了莫大的信心。目前房地产市场处在筑底和风险化解的关键时期,信贷、债券、股权为支持点的政策“三箭齐发”,将形成资金利好的叠加效应,全面支持房企融资。在政策暖风下,资产优质、基本盘扎实、态度积极的融创,也有望获得更多融资支持,加速整体经营恢复。