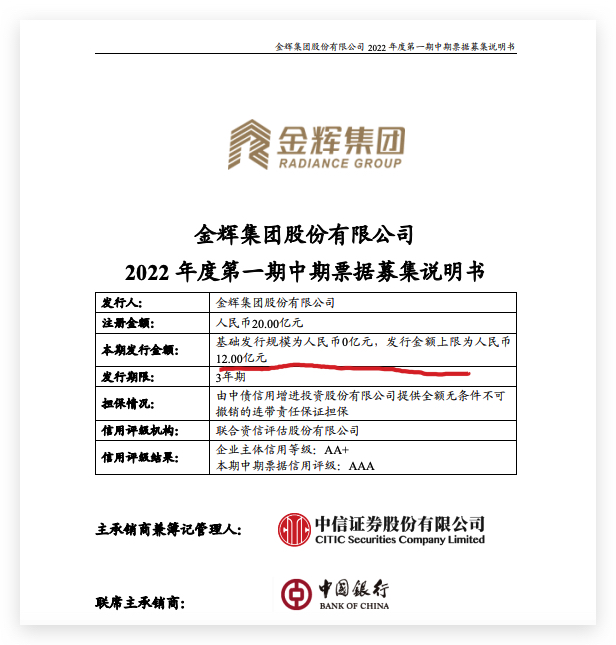

中华网财经11月25日讯:金辉集团股份有限公司发布2022年度第一期中期票据发行文件。

募集说明书显示,债券注册金额20亿元,基础发行规模为0亿元,发行金额上限为人民币12亿元,期限3年,由中债信用增进投资股份有限公司提供全额无条件不可撤销的连带责任保证担保。

经联合资信评估股份有限公司评级,企业主体信用等级AA+,本期中期票据信用评级AAA。

截至本募集说明书签署之日,发行人及下属子公司待偿还公司债余额合计22.00亿元,ABS525,998.20万元,发行人合并口径内发行的境外债券余额5,658.40万美元。

消息显示,2022年1-9月,发行人累计合同销售金额353.57亿元,同比下降51.80%;实现销售面积约237.15万平方米,同比下降45.38%。

最近三年及一期,发行人有息负债余额分别为481.67亿元、531.66亿元、504.82亿元及379.42亿元,占同期末总负债的比例分别为37.44%、35.42%、33.02%及27.85%。

风险提示,最近三年及一期,发行人合并报表资产负债率分别为85.97%、80.76%、79.83%和78.66%;流动比率分别为1.39、1.50、1.50和1.38;速动比率分别为0.36、0.42、0.42和0.33;最近三年EBITDA利息保障倍数分别为0.89倍、1.37倍和1.39倍。房地产市场的波动和融资环境的变化可能使公司面临一定的偿债压力。

点击阅读全文(剩余0%)