来源:《投资者网》谢莹洁

原标题:南国置业扣非净利连年亏仍拿地 卖出"现金奶牛"高管辞职为哪般?

"公司将成为融合住宅地产和商业地产一体化的全业态房地产专业化上市公司,规模有望呈现几何倍数的增长。"2020年下半年,南国置业股份有限公司(002305.SZ,下称"南国置业")宣布与控股股东合并时,写下了这样的未来蓝图。但今年以来,公司一直未通告重组进展。

另一面,南国置业仍未掩饰自己对规模化的渴望。继此前8.1亿元在重庆拿地后,南国置业6月2日又在长沙以7.12亿元拿下一宗地块,6月10日又宣布牵手其他房企共同开发广州地块。

但资本市场对此却反响平平,南国置业股价近期始终浮动在2元/股左右。于此对应的是,4月14日,公司董事、副总经理李亚丹、熊宇静辞职,原因为个人工作安排与调动。

(南国置业近一年来二级市场表现,Wind数据)

扣非"连年亏损"

公开资料显示,南国置业是一家商业地产开发运营企业,2009年10月上市。公司以武汉为核心,布局成都、重庆、深圳、南京、荆州、襄阳等城市,已打造出"南国大家装、泛悦Mall、泛悦汇、泛悦坊"四条成熟的产品线。

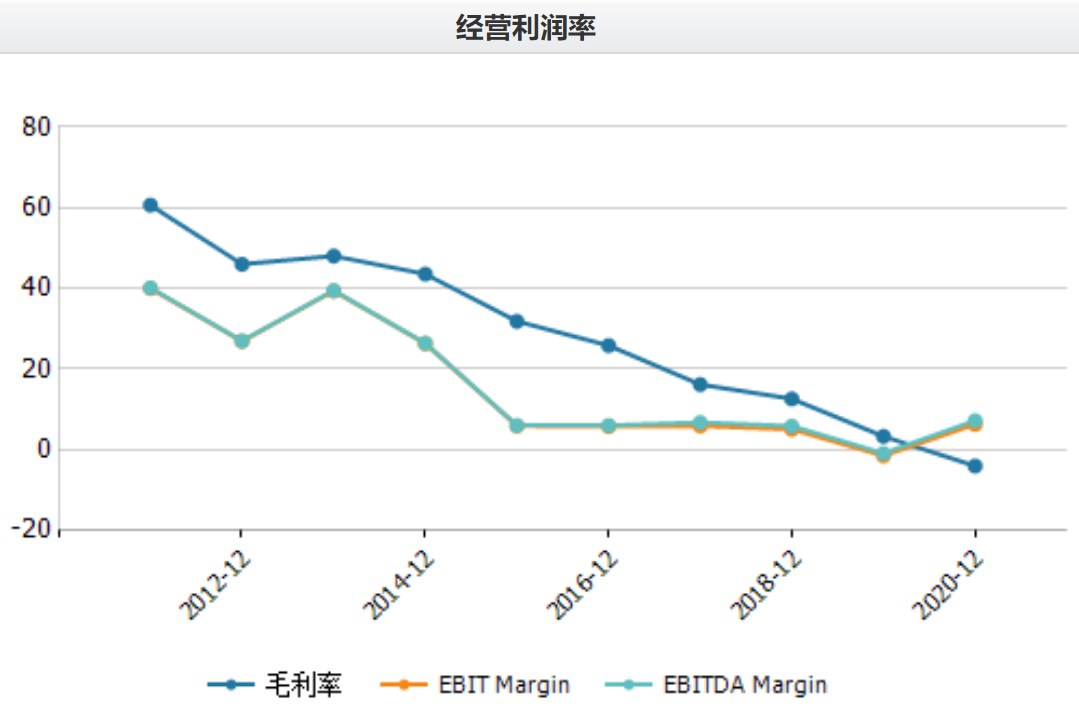

纵观公司近十年来的业绩,其增收不增利已经成为常态。2011年至2020年,南国置业营业收入从10亿元增长至40亿元,但归母净利润却从2.94亿元下降到了0.33亿元。

尤其是近四年来,这一情况更加严重。2017年至2020年,公司扣非净利润分别为-0.94亿元、-0.75亿元、-3.57亿元、-3.24亿元,连年亏损。

数据显示,2021年一季度公司营收为1.77亿元,归母净利润亏损1.4亿元。

有投资者在互动平台提问:公司年年几十亿的营收,其他地产公司起码3个百分点的净利率,公司盈利水平为什么如此低?但南国置业仅表示"感谢您的关注"。

但这的确是个问题,为什么公司盈利能力这么差呢?具体来看,据2020年年报,其物业销售业务营收占比90.4%,毛利率为10.39%,创十年来新低;物业出租毛利率-165.36%,毛利率同比下滑23个百分点。

相比同行,南国置业商业广场出租率也偏低。截至2020年年末,公司主要有20家商业地产项目,平均出租率在70%以下的有9家,占比近半。以成都地区的美立方与云立方为例,平均出租率分别为45%与27%。

数据来源:公司信息

而对标同样致力于商业地产的新城控股,该公司旗下吾悦广场已有96个,平均出租率达99.54%。其中位于成都的吾悦广场出租率为95.67%。

内部管控或也是南国置业毛利率低的原因之一。企查查数据显示,公司及子公司多次因商品房预售合同纠纷案由被起诉,2021年2月,南国置业因未按时履行法律义务被法院强制执行。

此外,子公司南国商业发展(持股比例100%)今年因未按时履行法律义务被法院强制执行。南京十心房地产(持股比例51%)因属于建设工程未经验线擅自开工建设的违法行为,电建中储房地产(持股比例26%)因作虚假或者引人误解的商业宣传行为及其从属,均受到行政处罚。

卖掉"现金奶牛"

"恭喜南国置业被评为2021年上半年A股第一僵尸股。"随着扣非净利润连年亏损,南国置业股价始终在2元/股上下徘徊,股吧中不少投资者写下戏谑之词。

2021年1月中旬是南国置业为数不多的高光时刻。彼时公司发布业绩预告称,2020年预计同比扭亏。股价终于在连番涨停中来到3.35元/股,创两年来新高。

但这样的景象仅仅持续了五个交易日,随后公司又回吐了此前的涨幅。有投资者发现,表面的扭亏或许透支了未来业绩。

根据公告,南国置业通过转让全资子公司湖北森南房地产有限公司100%股权,获得3.2亿元投资收益。

湖北森南是南国置业的现金奶牛之一,不仅为母公司贡献三成营收,还给予了地产金融上的支持。

2020年年报显示,南国置业成功发行超短融、应收账款ABS(证券化融资)产品共计5.12亿元,并正式发行公司首单类REITs(房地产信托投资基金)"申万宏源-电建南国疫后重振资产支持专项计划",共计金额18.1亿元。

正是得益于此,南国置业现金流得到大幅缓解,2020年经营活动现金净流量达到37亿元。而上述REITs产品则由湖北森南持有。

"子并母"无下文

卖掉"现金奶牛"扭亏后,南国置业未来盈利水平依然令股民担忧,而公司筹划已久的"子并母"目前尚未有实质性进展。

2020年8月,南国置业以112.75亿元交易价,吸收合并控股股东电建地产。

根据预案,公司拟以2.07元/股发行47.26亿股,支付12亿元现金,合计作价109.82亿元,对大股东电建地产100%股份实施吸收合并,同时募集配套资金12.15亿元,用于支付交易对价和中介费用。

南国置业称,"希望借此能走出武汉,实现全国化发展。交易完成后,电建地产和南国置业将整合成为融合住宅地产和商业地产一体化的全业态房地产专业化上市公司,公司规模有望呈现几何倍数的增长。"

但事实上,电建地产近几年来同样受业绩下滑所困。企查查数据显示,2018年至2020年,电建地产营收分别为202亿元、237亿元、210.66亿元;净利润分别为7.51亿元、1.3亿元、4510万元。

2021年一季度,电建地产营收同比下滑25.15%至28.1亿元,净利润同比下滑96.46%至849.5万元。

而根据协议,在2020年至2023年,电建地产累计扣非税后净利润不低于28.26亿元。即未来四年中,电建地产每年约实现扣非净利润7.07亿元,这约相当于其2017年与2018年的平均值。

即使是如此保守的业绩承诺,依然遭到监管层怀疑。2020年9月,深交所要求南国置业结合盈利预测及评估过程,补充披露业绩承诺具体测定依据及其合理性,及本次交易业绩承诺的可实现性。

南国置业表示:"本次业绩承诺资产合计86个,其中有6个资产预计扣非后税后净利润超过2亿元,将占到业绩承诺金额的61%。"

事实上,2021年以来,南国置业一直没有通报或提及重组的结果。

直面竞争"加速拿地"

当下,除内部挑战外,南国置业正面对外部夹击,越来越多商业地产企业瞄准了公司"大本营"武汉。

今年5月24日,有着"中国最壕商场"北京华联SKP与武昌区签约,武汉SKP计划2023年开业;5月18日宝龙地产摘得硚口宗关一地,或投资30亿打造商业综合体,之前其以7.76亿元竞得武汉两宗地块;2021年6月龙湖地产旗下的武汉江宸天街开业,项目总体量约37万方。

而另一面,南国置业正在为其全国化做准备。2月8日,南国置业子公司以8.1亿元竞得位于重庆高新区一地块;6月2日公司公告,孙公司约7.12亿元竞得长沙岳麓区一宗地块;6月10日宣布,拟与招商地产、弘阳地产合作开发广州石门街项目,三方共增资17.9亿元。

此前在5月20日南国置业公告,拟为深圳前海项目公司提供10.7亿元借款。2020年11月公司联合华润、金地等竞得了深圳市前湾片区十开发单元02街坊T102-0345宗地项目,成交价格为81.52亿元。

那么公司如何看待业绩不佳问题?业绩下滑趋势何时能扭转?未来如何改进公司经营以回报投资者?针对种种问题,《投资者网》近期致电公司董秘办并发去邮件,等待五个工作日仍未获回复。(思维财经出品)