中华网财经6月27日,鲁商生活服务股份有限公司(简称:鲁商服务,2376.HK)公告称拟全球发售3334万股股份,其中香港发售股份333.4万股,国际发售股份3000.6万股,另有15%超额配股权。

公告显示,鲁商服务将于6月27日至6月30日招股,预期定价日为6月30日。发售价将为每股发售股份5.30-7.92港元,预期股份将于7月8日于联交所主板挂牌上市。

经计算,本次鲁商服务约至少1.77亿港元,最多募集2.64亿港元。

中华网财经此前报道,公开资料显示,鲁商服务是一家在山东省的综合性物业管理服务提供商,总部位于济南市,自2006年成立以来,业务范围覆盖山东省几乎所有地级市,以及北京和哈尔滨。

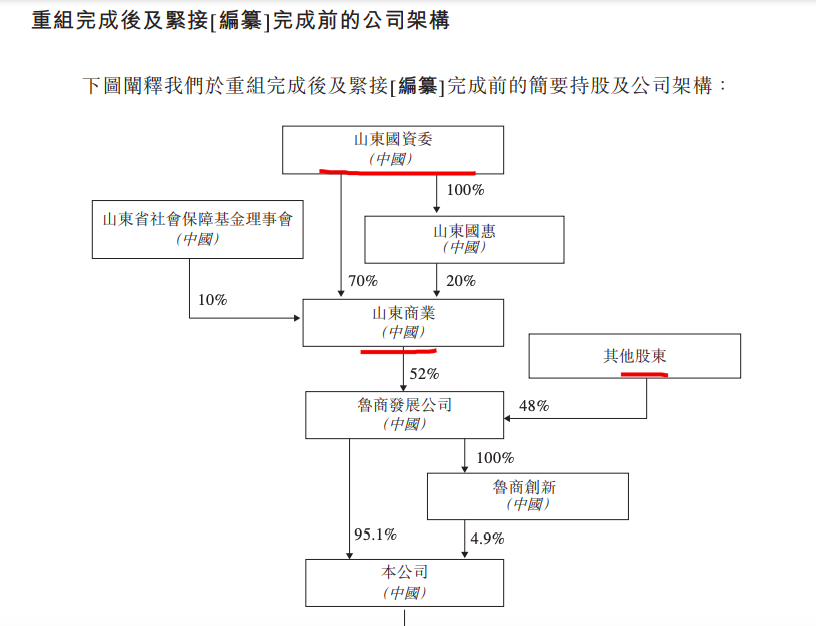

山东国资委控股

股权结构上看,重组后代表山东国资的鲁商发展拥有52%的鲁商服务股份处于控股地位,其他股东拥有48%股份。值得注意的是,相比于大多数赴港上市的物管公司来说,鲁商服务未成立境外上市主体,仅在相关股权与资产腾挪梳理完成后,完成公司转制。

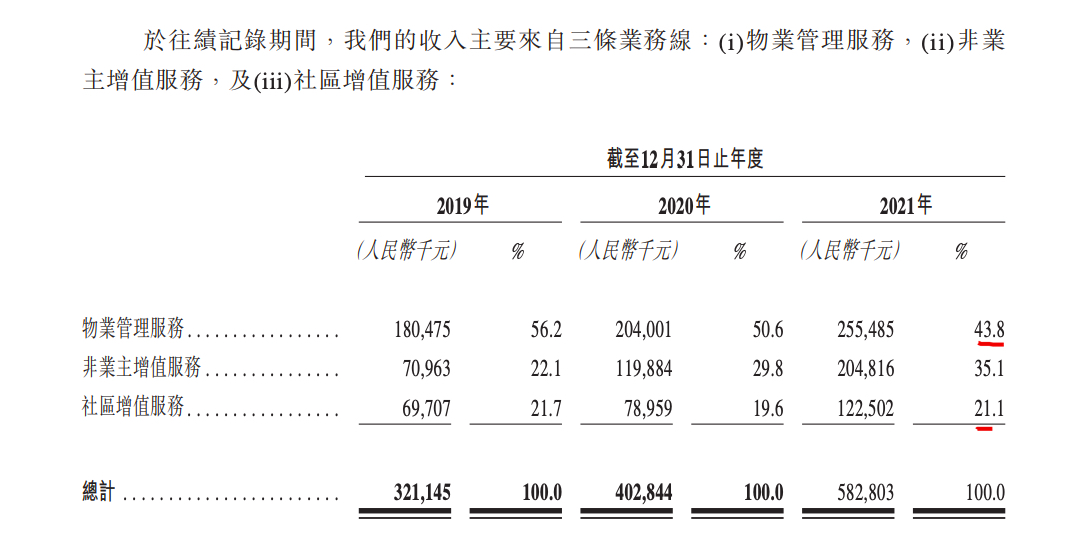

聆讯资料集显示,于往绩记录期间,鲁商服务收入主要来自物业管理服务、非业主增值服务、社区增值服务三方面。报告期内收入复合年增长率34.7%,从2019年的人民币3.21亿元增至2021年的人民币5.83亿元;纯利以63.2%的复合年增长率,从2019年的人民币2893.4万元增至2021年的人民币7701.7万元。

截至2019年、2020年及2021年12月31日,鲁商服务在管总建筑面积分别约为1070万平方米、1540万平方米及2290万平方米,覆盖三个省市(即山东省、北京和哈尔滨)。

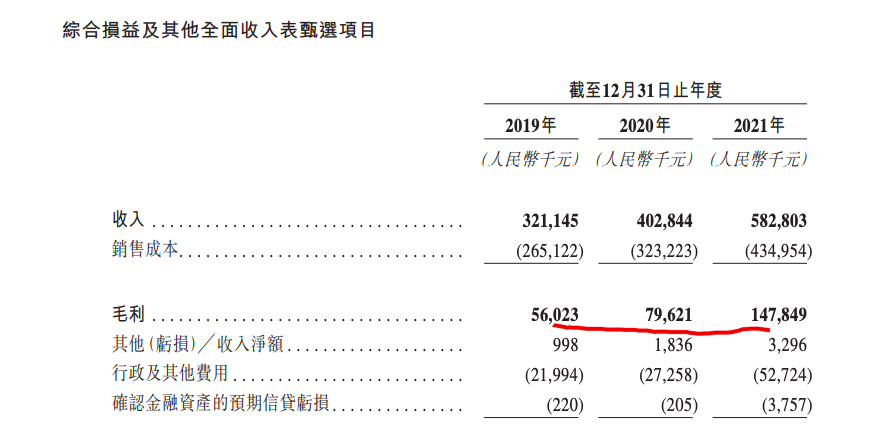

毛利率低于行业均值3.7个百分点

有关盈利能力方面,鲁商服务在聆讯资料集中披露称,于2019年、2020年及2021年,我们的整体毛利率分别为17.4%、19.8%及25.4%。我们的整体毛利率受我们各个业务线所得综合收入的影响。我们的毛利率由2019年的17.4%增加至2020年的19.8%,主要是由于我们的物业管理服务及社区增值服务的毛利率增加。由于我们三条业务线各自的毛利率增加,我们的毛利率从2020年的19.8%增至2021年的25.4%。

中华网财经从中指研究院公开的数据获悉,2021年上市物企毛利润均值9.1亿元,同比增长44.1%,毛利率和净利率均值分别为29.1%和13.2%。

由此可见,虽然较首次招股书数据有所好转,但鲁商服务的毛利率、毛利润仍然分别低于2021年在港物业服务上市公司均值3.7个百分点及7.62亿元。

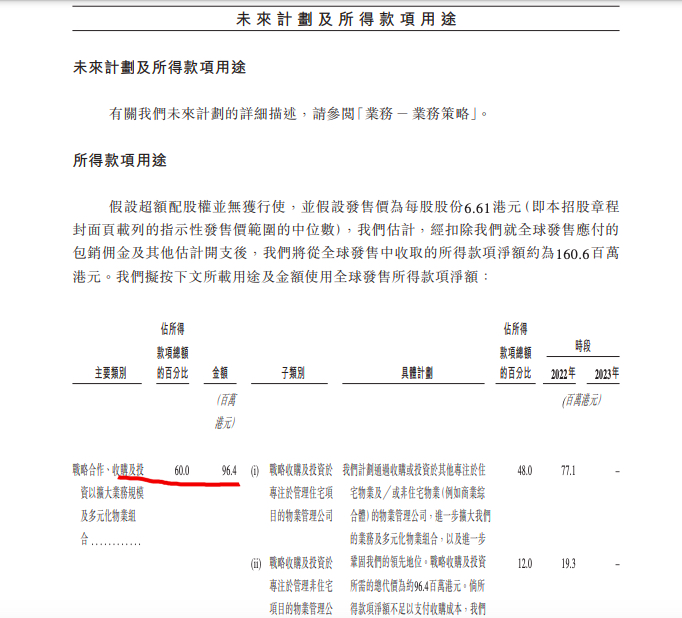

IPO募资60%用于扩规模

最新资料披露,鲁商服务拟用上市后公司所得资金净额60%合9640万港元将用于战略合作、收购及投资以扩大业务规模及多元化物业组合;拟用上市后公司所得资金净额15%合2410万港元加强物业管理服务及进一步开发其多元化社区增值服务,以进一步提升客户体验及满意度;拟用上市后公司所得资金净额15%合2410万港元投资于技术系统及标准化业务运营开发技术支持社区平台;及日常营运资金。

(中华网财经综合 文/刘星)

扫码获取更多原创内容

扫码获取更多原创内容