中华网财经5月13日讯:业务模式与华夏幸福接近,实控人为中南建设董事长陈锦石的中南高科产业集团有限公司(简称“中南高科”)在5月12日向港交所递交了招股书,工银国际与兴证国际为联席保荐人。

中南高科为产业园开发及运营商

招股书显示,中南高科是以服务先进制造业为核心的产业园区开发及运营商,提供集产业研究策划、园区开发、产业资源导入及产业园综合运营服务于一体的综合服务。

招股书指出,截至2020年12月31日,中南高科在中国所有制造业产业园区开发及运营商中覆盖城市数量排名第一及总建筑面积排名第二。截至同日,就制造业产业园建筑面积而言,中南高科在长三角地区、珠江三角洲地区及环渤海经济圈中分别排名第三、第二及第二。截至2020年12月31日,实际已入驻中南高科产业园区并有工商注册的企业总数达到1,879家,根据仲量联行行业报告,中南高科已入园企业数量在中国所有制造业产业园区开发及运营商中排名全国第一。

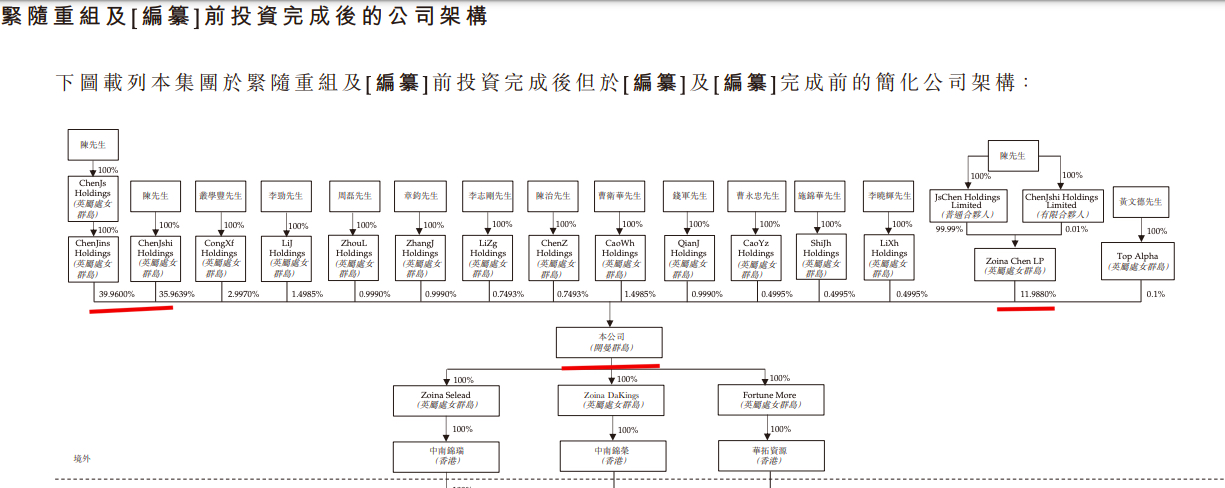

实控人中南建设董事长陈锦石间接持股87.9119%

股权构成方面,中南建设董事长陈锦石通过旗下三家公司间接持股87.9119%成为真正的实控人,而另外则是公司部分高管等持股,其中包括丛学丰、李劲、周磊、章钧、李志刚、陈治、曹卫华、钱军、曹永忠、施锦华、黄文徳及李晓辉共12名个人持有剩下的12.0881%公司股份。

规模方面:截止月底45城约280万方已竣工建筑面积

截至2021年2月28日,中南高科拥有70个产业园项目的项目组合,包括在45个城市的约280万平方米已竣工建筑面积、约410万平方米开发中规划建筑面积及约400万平方米持作未来开发的估计建筑面积。

此外,截至2021年2月28日,中南高科已就25个待建产业园项目订立投资协议,覆盖有关项目第一阶段估计总建筑面积420万平方米,正在办理中国必要监管程序以取得该25个待建产业园项目的国有土地使用权证或订立土地出让合同。

截至同日,中南高科与业务伙伴已订立合作或收购协议,以开发八个产业园项目,该等项目的估计建筑面积为130万平方米,并正进行土地收购流程。

中南高科在2018年、2019年、2020年新增获取产业园项目数量分别是12个、20个和30个。

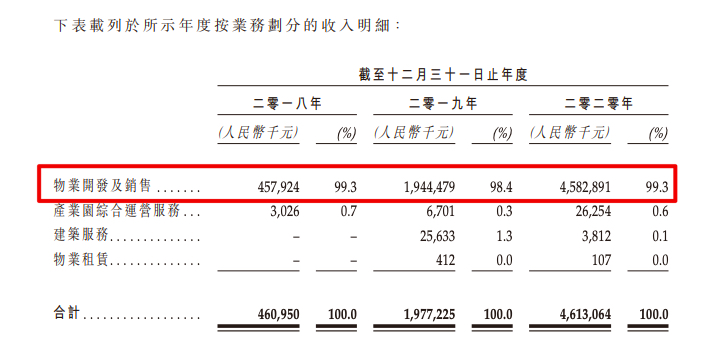

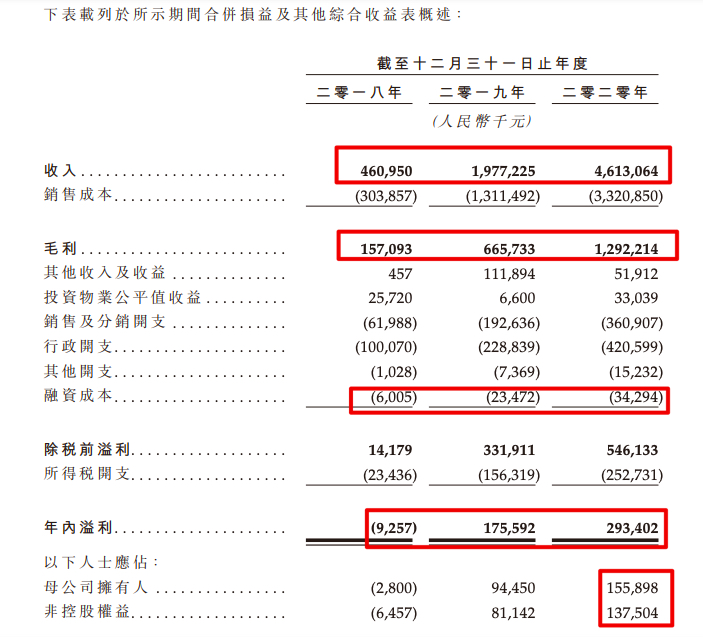

三年复合年增长率:收入216.3%、毛利186.8%

中南高科收入大部分来自物业开发及销售(均为产业园),而小部分则来自其他业务,包括提供产业园综合运营服务、提供建筑服务及物业租赁。总收入占比中物业开发及销售收入占比99.3%、产业园综合运营服务收入仅占0.6%、提供建筑服务及物业租赁占比0.1%。

在2018-2020年三年中中南高科的收入由分别为人民币4.61亿、19.77亿元46.13亿元,复合年增长率达到216.3%。

中南高科2018-2020年的毛利分别为人民币1.57亿元、6.66亿元、12.92亿元,复合年增长率达到186.8%。据仲量联行行业报告,在2020年的收入增速在中国所有制造业产业园区开发及运营商中排名全国第一,并远高于排名第二的同行企业。

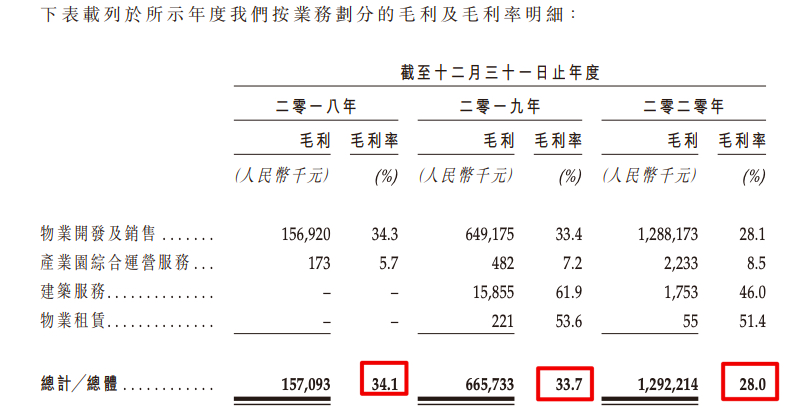

关键数据:毛利率下滑至28.01%

值得注意的是,上述2018年-2020年的财务数据中,2020年融资成本较2018年大增4.7倍、2020年融资成本较2018年净利润暴增30.7倍、2020年融资成本较2018年少数股东损益暴增20.3倍。

中南高科2018-2020年的三年毛利率分别为34.08%、33.67%、28.01%。

对于2020年的毛利率下降,招股书中中南高科表示,2020年的毛利率下降主要由于已交付每平方米平均建筑成本增加,这是由于其对外墙、绿化、园区道路、景观设计以及食堂及服务中心等配套设施的投资增加,以建立标杆园区,提升入驻企业的经营效率并吸引更多先进制造业的优质企业。

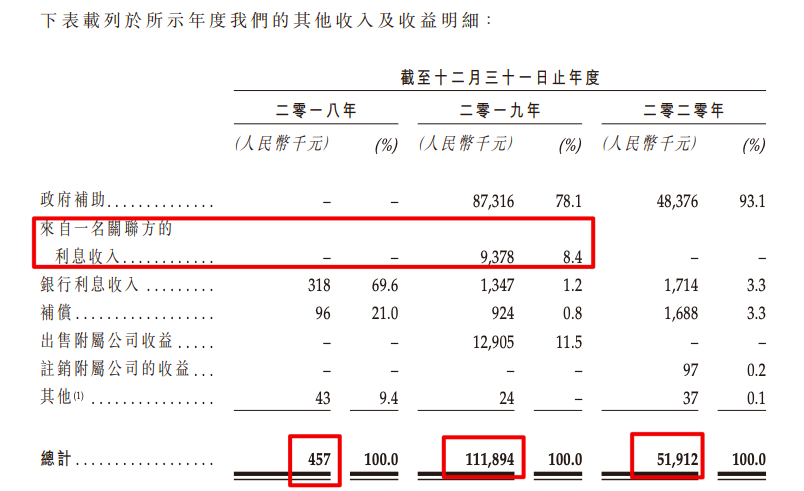

来自政府补助三年累计1.36亿元

此外,在近三年的收入中,获得的政府补助累计1.36亿元、来自关联方利息收入在2019年达到937.8万元。

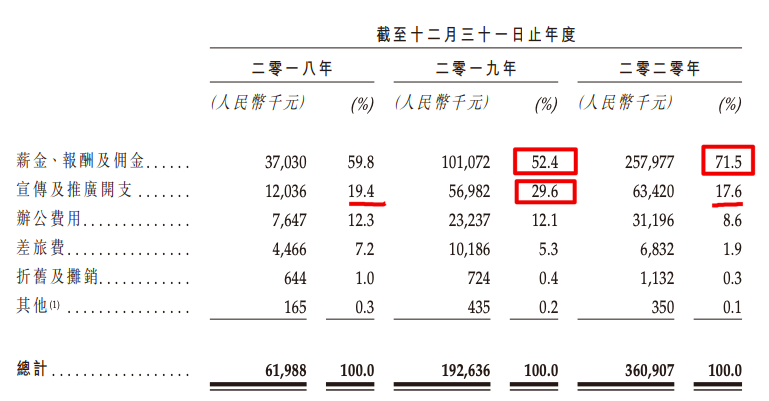

销售成本:人员成本占到七成以上

销售及营销成本方面:2018-2020年,在总的成本中主要为薪金、报酬及佣金与宣传及推广开支两项为主,三年中前者者占比分别为59.8%、52.4%、71.5%,后者的占比分别为19.4%、29.6%、17.6%。另,值得注意的是,2020年较2018年薪金、报酬及佣金大增5.97倍、宣传及推广开支大增4.27倍。

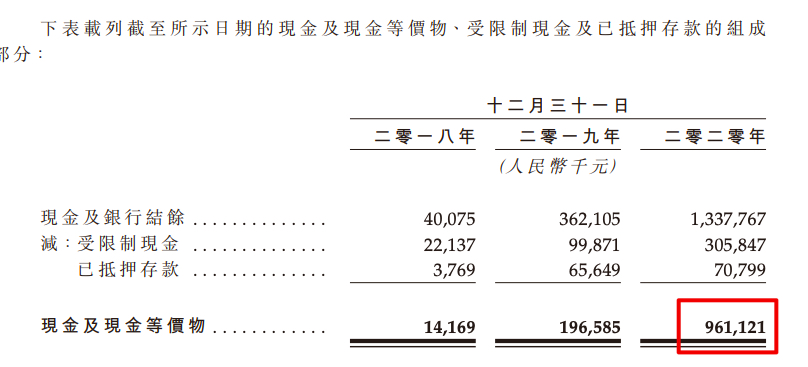

现金短债比0.44

值得一提的是,截止2020年年末,中南高科的现金及现金等价物、受限制现金及已抵押存款为9.61亿元。

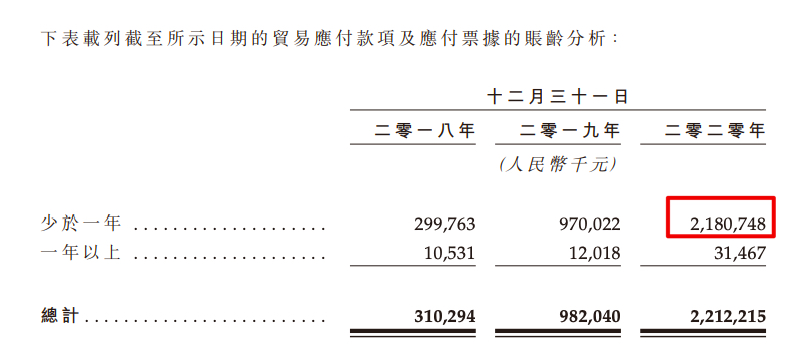

图来自招股书截屏

而截至2020年年末,一年内贸易应付款项及应付票据为21.81亿元,至此其现金短债比为0.44,尚不足应付一年内短债及贸易应付款。

图来自招股书截屏

负债经营风险:维持大量的负债,对流动资金及偿债能力造成重大不利影响

招股书中中南高科披露称,公司一直维持大量的负债以便为其的运营提供资金。截至2018年、2019年及2020年12月31日以及2021年3月31日,公司的银行及其他借款总额分别为人民币1.68亿元、人民币9.52亿元、人民币23.14亿元及人民币28.09亿元。截至2018年、2019年及2020年12月31日,净资产负债比率(按借款总额(包括计息银行及其他借款)减现金及银行结余,除以截至有关期间末权益总额计算得出)为约1.0倍、1.7倍及0.6倍。

截至2020年12月31日,公司未偿还银行及其他借款总额人民币23.14亿元中,人民币5.82亿元须于12个月内偿还,而人民币17.31亿元须于一年后偿还。

截至2021年3月31日的未偿还银行及其他借款总额人民币28.09亿元中,人民币6.66亿元须于12个月内偿还,而人民币21.44亿元须于一年后偿还。

前期资本大量占用风险

招股书中,中南高科指出,我们的产业园开发及运营业务模式需要大量的前期资本支出,并可能需要较长的时间方可产生现金流入净额。我们的业务模式主要包括开发产业园、向中小型企业销售我们开发的产业园内的工业物业及提供产业园综合运营服务。为促进该地区的发展及提升我们产业园的价值,需要大量的前期资本支出。产业园的开发涉及庞大而复杂的过程,包括选址、项目融资、与地方政府的互动、公共基础设施的建设以及招揽行业龙头。因此,我们开发物业的价值可能需要相对较长的时间方可通过出售物业获得最佳的盈利能力。

此外,截至2018年-2020年,流动比率分别为1.0倍、1.1倍及1.3倍;利息覆盖比率分别为0.5倍、4.5倍、2.5倍;净资产负债比率分别为1.0倍、1.7倍、0.6倍。

股本回报率由2019年的109.6%下降至2020年的35.7%,对此,中南高科表示,主要因为权益总额大幅增加。

业界人士对中华网财经表示,不管如何包装,其实中南高科的产业园模式与华夏幸福有近似之处,也有不同的地方,不过前期现金流存大量占用,也许大量招商企业入驻等,这对区域经济规划与地方政府接轨需更紧密。

(中华网财经综合 文/散水)

扫码获取更多原创内容

扫码获取更多原创内容