中华网财经4月2日讯:首创置业2020年盈利表现遭遇“黑天鹅”,此外,长期以来的高杠杆同样存有隐患。

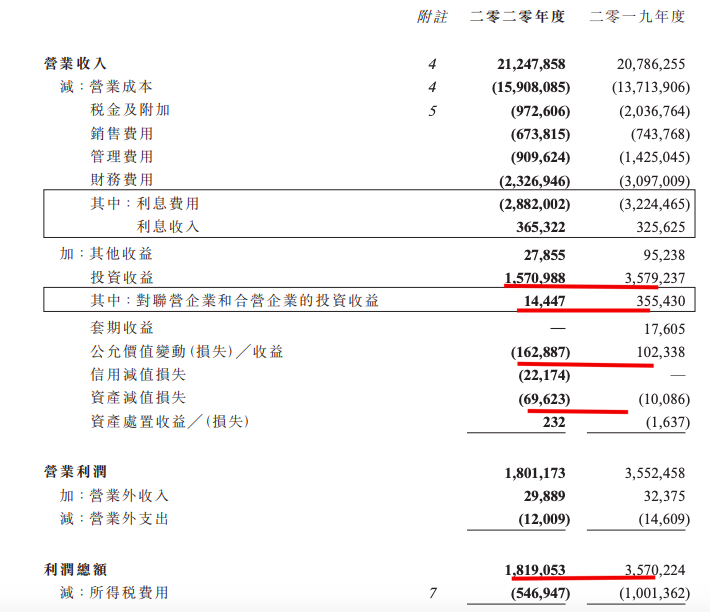

据首创置业3月29日发布2020年业绩公告显示,期内,集团实现营业收入212.48亿元,同比增长约2%;毛利53.4亿元,同比减少24.5个百分点;营业利润18.01亿元,同比减少约49%;净利润12.72亿元,同比腰斩(实际下降50.48个百分点);净利润率;归属于母公司股东净利润9.82亿元,同比减少约54%。

销售方面,首创置业实现全口径销售额人民币708.6亿元,签约面积292.7万平方米,签约均价人民币2.4万元/平方米。

其中,操盘项目签约销售额人民币564.3亿元,占比近80%;实现并表销售回款人民币294.6亿元,同比增长11.8%。

总土储权益面积1095.9万方

土地获取方面,期内新获10个二级开发项目,土地投资总额人民币189.9亿元,总建筑面积419.6万平方米,平均楼面地价人民币6,126元/平方米,同比下降9.5%,平均溢价率仅2.6%,其中9个项目为底价获取。

截至2020年12月31日,首创置业拥有土地储备总建筑面积1683.2万平方米(公司权益面积1095.9万平方米),土地储备总地上建筑面积1302.3万平方米(公司权益面积844.5万平方米)。

仍踩中两条红线归“橙档”

到2020年末期,首创剔除预售款以后的净资产负债率为71.3%,同比下降3.3个百分点;净负债率为127%,现金短债比为1.13,仍踩中两条红线。集团土地储备总建筑面积约1683.2万平方米。

此外,截至2020年末,集团拥有管理规模为4,540人的专业化团队,人数较上年增长20.4%,主要新增为物业服务团队。房地产开发系统,房地产开发共有3,400人的专业化团队。员工整体平均年龄34岁。学历方面,大学本科及以上学历员工占77.7%,其中硕士及以上学历员工占12.4%。专业方面,具有中高级职称员工占15.3%。物业服务系统,物业服务共有1,140人的专业化团队。员工整体平均年龄35.7岁。学历方面,大学本科及以上学历员工占5%。

展望未来:调控坚定、稳健安全重要性将持续突显,将坚持“强基固本,稳中求进”

展望2021年,全球及中国经济仍将面临多重挑战,不稳定不确定因素持续增加。对于中国房地产行业,新冠肺炎疫情防控工作呈现常态化,宏观调控预计短期内难以出现明显放松,“房住不炒”和“因城施策”仍将是政策主基调,“三道红线”等政策持续深化落地,房企整体仍将面临持续而显著的压力;行业内竞争越发激烈,优胜劣汰继续加剧,稳健安全重要性将持续突显;传统开发业务增量有限,可实现差异化发展的房企将更具发展韧性。在此形势下,2021年,集团将坚持“强基固本,稳中求进”的工作总基调,积极应对多重挑战及困难,执行以下发展策略:

1、调整优化业务布局及资产结构,推进低效资产盘活变现,聚焦资源发展主业,全面提升资产质量,增强业务抗风险能力,助力公司稳健与高质量运营;

2、坚决执行“快周转”策略,深入落实“369”标准,更加注重签约质量和效益,强调有质量的签约;强化开发推盘节点考核激励,进一步优化供货节奏,全力提高周转速度及去化水平;创新营销手段,线上线下相结合,发挥自销平台签约主力军作用,深入落实存量资产去化;聚焦经营现金回款,全面升级考核体系,狠抓回款严控支出,持续提升资金周转效率;

3、践行安全稳健的投资策略,全面落实精准投资,加强区域研判,进一步严格投资标准,踩准投资节奏,优选高效项目,以市场化原则进行资源配置,紧跟国家发展战略,把握城市新机遇;充分发挥多元业务联动优势,继续强化非竞争性差异化方式取地,全面降低纯招拍挂取地比例;

4、加速推进公司管理提升项目—磐石计划,重塑管理体系,进一步升级管理体系的精细化、专业化、信息化水平,提升管理效能,向管理要效益;全面升级“首创智造2025”运营体系,整合优化产品线布局,以智慧化发展覆盖全业务线,以制造业思维锤炼产品核心竞争力,实现核心产品线持续迭代升级,提升全价值链服务水平;

5、充分发挥自身优势,深度挖掘存量业务价值,持续锻造资产运营管理能力,整合打造综合性轻资产业务平台,实现创新业务可持续可盈利的业务模式;聚焦二级开发主业,围绕“地产+文创”、“地产+科技”等方向,强化业务线间的协同资源获取,实现多元创新业务为主业赋能;

6、发挥自身信用优势与资本运作优势,依托立体金融平台,积极应对严峻融资形势,大力拓展融资渠道,保障充足融资储备,同时多措并举持续提升流动性,坚决控制债务规模与杠杆水平,优化资本结构,进一步提升抗风险能力;全力推进H股全流通等资本运作项目,加速物管及轻资产业务平台资源整合,适时以资本力量助力做大做强;充分发挥首金资本“金融+地产”组合优势,聚焦并突破大资金方合作基金平台及外部领先房企合作投资平台,助力主业高质量发展。

开展重组自救

此前,3月29日晚,首创置业公告称,首创置业及旗下聚源信诚(天津)投资管理有限公司,与首创集团订立意向书,将向后者转让全部奥特莱斯业务。奥莱业务重组后,首创置业拟集中资源发展住宅及非奥特莱斯物业业务。

票面利率3.97%发行24.3亿元公司债

首创置业股份有限公司面向专业投资者公开发行2021年公司债券(第二期)(以下简称“本期债券”)为本次债券的第二期发行,发行规模不超过24.3亿元(含24.3亿元)。本期债券发行工作已于2021年3月29日结束,本期债券品种一(债券简称:21首置03,代码:175907)实际发行规模24.3亿元,最终票面利率为3.97%;品种二(债券简称:21首置04,代码:175908)实际发行规模0亿元。

(中华网财经综合文/卫东)