一笔创纪录的伦敦金属交易所(LME)铜库存注销,正将铜市推向一个更剧烈波动的看涨阶段。摩根大通发布的最新金属周报显示,本周三LME仓库一笔高达5万公吨的铜仓单被注销,这是自2013年以来最大规模的单日操作。这一事件被视为铜价牛市“开端的结束”,预示着市场将进入一个波动性更剧烈、上涨趋势更明确的“中场阶段”。

这一突发事件迅速点燃了市场情绪。受此提振,LME三个月期铜价在过去一周内上涨5%,并于周三一度突破每吨11500美元,创下新高。分析师Gregory C. Shearer及其团队认为,此次仓单注销并非孤立事件,而是对全球铜市日益加剧的结构性紧张的直接反应。其背后是美国市场对精炼铜的持续强劲需求,导致全球其他地区面临供应短缺,从而被迫转向LME寻求现货资源。

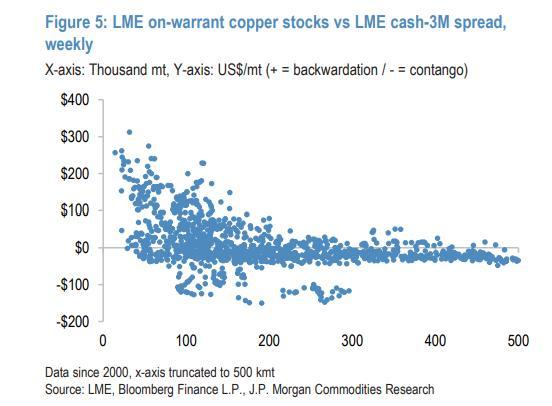

这一动态使得LME可用于交割的“在库仓单”库存骤降至不足10万吨的关键心理和技术水平。摩根大通警告,当库存降至如此低位时,市场极易进入现货价格高于期货价格的“现货升水”状态,并开启一个价格更具不对称上涨风险的交易环境。

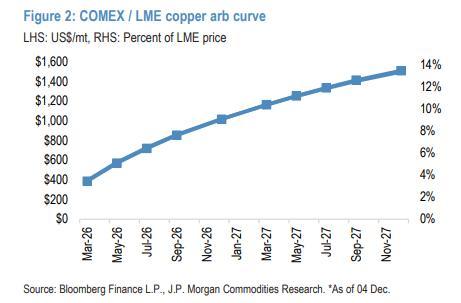

供需失衡的根源在于美国需求虹吸与全球库存错配。尽管持续的供应中断为牛市提供了燃料,如Freeport旗下Grasberg矿遭遇不可抗力及Ivanhoe矿业下调2026年产量指引,但其看涨观点的核心基础在于全球库存的严重错配,以及精炼铜持续被吸引至美国市场。数据显示,美国市场的铜价持续维持高额溢价。尽管LME价格近期走高,但美国商品交易所(COMEX)与LME之间的价差依旧显著。例如,2026年3月到期的COMEX铜合约价格比LME相应合约高出约390美元/吨。

这种持续存在的套利空间,激励着全球精炼铜流向美国。其直接后果是,其他地区的买家必须为获取铜资源支付更高的价格。主要生产商智利国家铜业公司向主要消费中心报出的年度长单溢价已高达325美元/吨及以上,在亚洲市场尤其呈现出急剧的跳涨。

高昂的年度合同溢价迫使美国以外的终端消费者越来越倾向于放弃锁定高价长单,转而到现货市场寻求供应。摩根大通分析称,这一转变使得LME的铜库存变得极具吸引力。即便LME仓库中的大部分铜因原产地问题无法直接运往美国,但它们可以被出售给亚洲、欧洲等地的消费者,且价格相比生产商提供的高额长单溢价更具竞争力。

在此背景下,本周三5万吨及周四7500吨的仓单注销,被视为交易商们预见到亚洲及其他地区现货需求将增加而采取的行动。这次集中的提货意向已将LME在库仓单库存压低至10万吨以下。摩根大通强调,这是一个关键阈值,历史表明,低于此水平的库存往往会触发“现货升水”的急剧扩大。

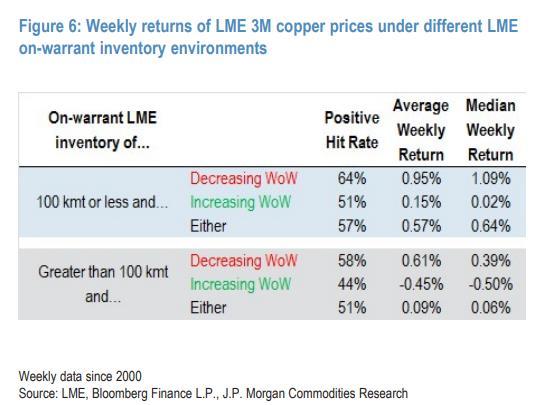

跌破10万吨的在库仓单库存不仅预示着期货曲线结构的改变,更可能将铜价推入一个“不对称的看涨定价机制”。摩根大通回溯了自2000年以来的数据,发现在库仓单库存低于10万吨的时期,LME三个月期铜价的周度上涨概率为57%,中位数周涨幅为0.64%;相比之下,库存高于10万吨时,这两个数字分别为51%和0.06%。当库存低于10万吨且仍在持续下降时,看涨的信号变得更为强烈。

摩根大通在报告中描绘了当前铜市格局的“牛市终局”情景。只要美国对精炼铜征收关税的威胁依然存在,这一终局的逻辑链条就非常清晰:美国以外地区的精炼铜市场趋紧,导致LME库存被持续消耗。库存的下降将推动LME现货升水结构急剧陡峭化,并推高LME期货价格。最终,LME价格和现货升水的飙升将激励铜从库存充裕的美国市场流出,回到LME系统或供应给其他更需要现货的地区,从而实现全球市场的再平衡。

尽管长期看涨逻辑清晰,但摩根大通也指出,市场短期内仍将处于一场“拉锯战”之中。目前,并非所有主要消费市场的需求都已完全跟上价格上涨的步伐。一些冶炼厂可能会被高企的LME价格所吸引,进行机会主义的出口,从而对LME库存形成补充。这将在交易商的提货和生产商的交货之间形成一种动态博弈。然而,摩根大通坚信,这种短期的出口行为最终无法填补整个市场的供应紧张。鉴于全球供应中断的背景和潜在的资源稀缺担忧,长期来看,LME库存的下降趋势难以逆转。因此,该行对其关于LME铜价差收紧和价格走高的判断仍然充满信心。