年末IPO显现新常态!自2023年8月27日证监会提出“阶段性收紧IPO节奏”以来,2024年券商投行业务受到逆周期调节政策的影响。截至12月20日,全年仅有94家企业成功IPO上市,融资规模为613.05亿元,较2023年同期下降了69.97%。

从单月数据来看,1月首发家数达到14家,为年内最高,募资金额共118.83亿元。此后,2、4、5、6、7、8、11、12月的IPO数量均为个位数,而9、10月出现小幅回暖,IPO企业分别达10家和11家。市场年内IPO撤否家数达432家,撤单为主要因素,有9家IPO被终止注册,撤单率同比增长59.93%。

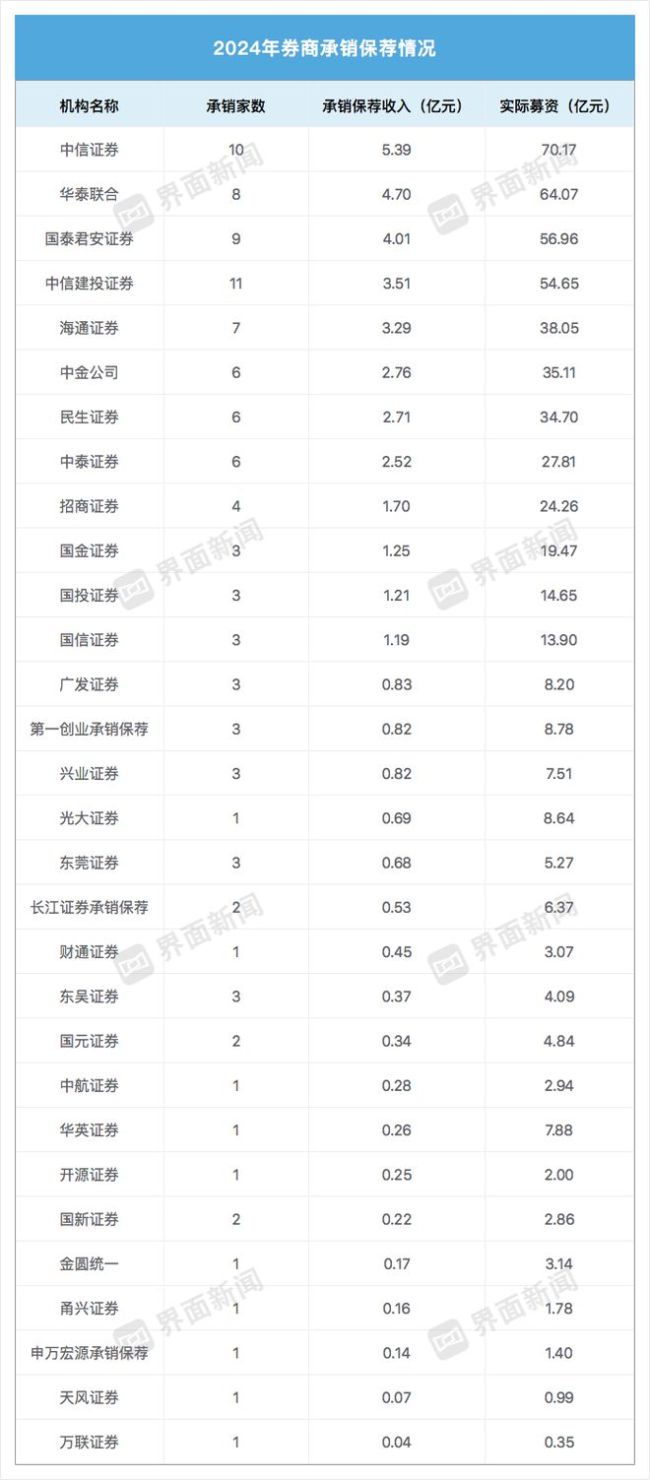

2024年内,仅31家券商IPO项目有收成,券商投行业务呈现出显著的“马太效应”。排名前五的券商年内IPO保荐承销收入合计20.90亿元,占行业总收入的50.52%,前十名券商该收入为146.86亿元,占比达76.94%。中信证券和华泰联合在券商承销保荐收入方面位列前两名,分别为5.39亿元和4.70亿元。国泰君安、中信建投、海通证券分别排在第三至五位,实现IPO承销保荐收入分别为4.01亿元、3.51亿元和3.29亿元。中金公司、民生证券、中泰证券、招商证券、国金证券则分列第六至第十位。

相较去年同期,2024年国信证券掉出前十位列第十二,申万宏源承销保荐下滑19位排在第二十八位。广发证券、兴业证券、财通证券、东吴证券、国元证券、开源证券等券商的承销保荐收入均不足亿元。

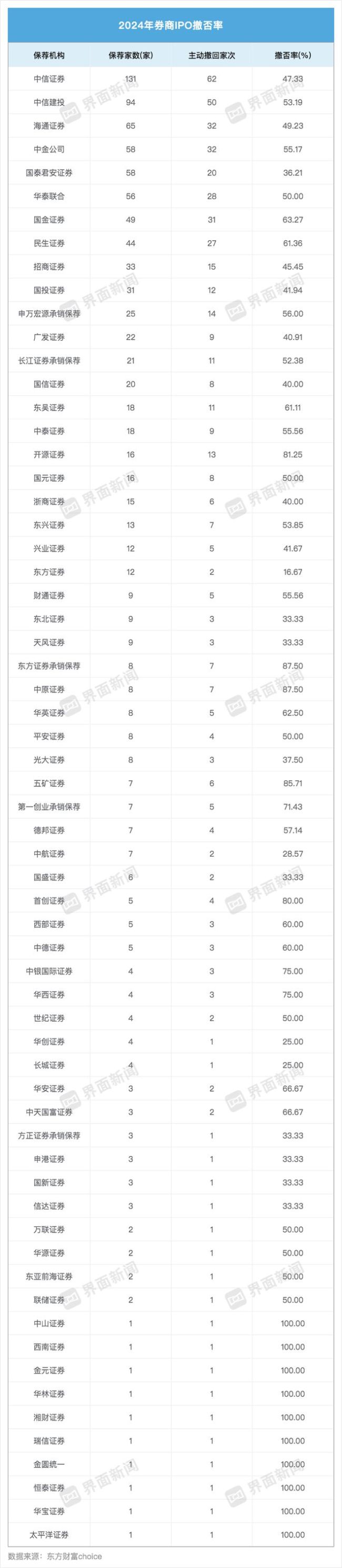

全面注册制下,券商IPO保荐项目的通过率成为监管关注的重点。撤回数量较多的往往是投行项目较多的券商,由于项目基数大,撤回数量也相对较多。据统计,截至目前,年内共计63家券商有撤回项目。其中,中信证券、中信建投、中金公司、海通证券、国金证券、华泰联合、民生证券、国泰君安、招商证券、申万宏源承销保荐等券商的撤回数量较多。在保荐超20家的券商中,国金证券的撤否率最高,达到63.27%。其他如民生证券、申万宏源证券承销保荐、中金公司、中信建投证券等券商的撤否率也在50%-60%之间。中小券商因保荐家数较小,撤否率相对较高,部分券商撤否率达到100%。

有投行人士分析称,撤否率单一指标不足以全面评估券商的保荐表现,撤否率受IPO撤销案例比例的影响,与券商保荐的项目数量无关。在相同数量的撤销案例下,保荐较少项目的券商通常会有较高的撤否率。

从IPO终止审核企业所申请板块来看,创业板和主板成为撤回审核企业的主要板块。具体来看,创业板年内共有148家企业IPO审核终止,主板有129家。一中型券商投行人士指出,今年主板和创业板的IPO撤销案例数量显著增加,这在一定程度上是因为新上市规则提升了这两个板块的财务标准,导致许多原本计划在沪深主板和创业板上市的企业因无法达到这些更严格的财务要求而选择撤回其上市申请。

面对IPO政策收紧,一些企业选择与上市公司进行并购重组实现上市。例如,上海联适在科创板申报终止后,正面临被上市公司收购的可能性。永安行于11月20日宣布计划通过发行股份和现金支付方式,收购上海联适65%的股权。此外,部分企业转向港股市场寻求上市机会,如美妆品牌毛戈平在撤回上交所主板上市申请后,向港交所主板提交了IPO申请,并在11月20日成功通过了港交所的上市聆讯。还有企业选择保持观望态度,等待市场环境和公司业绩改善后再考虑重启IPO进程。

广发证券认为,短期内投行业务缩量,但金融的天职是服务实体经济,投行业务将伴随市场回暖而逐渐回归常态。中信证券指出,投行业务需从发挥融资功能走向企业全生命周期服务投资交易,证券公司应积极探索面向企业全生命周期的并购重组业务发展空间。相较传统业务,并购业务对证券公司专业能力要求更为严格,帮助上市公司寻找产业链条核心资产、设计并购方案、募集配套资金和协助收购后的公司整合将是头部投行的核心价值所在。