11月14日,A股市场经历了一次显著下跌。上证指数跌至3380点,跌幅为1.73%;沪深300指数同样下跌1.73%,中证500跌2.9%,创业板指跌3.4%,科创50跌3.21%,万得全A平均股价跌2.95%。这些指数均创下近一个月以来的最大单日跌幅。

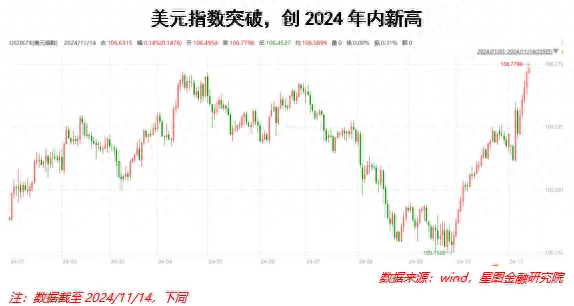

市场大跌的原因主要有几个方面。首先,强势美元带动全球非美资产普遍下跌。不仅股市受到影响,国内的债市、汇市和商品市场也出现了不同程度的下跌。日本、韩国等亚洲国家股市同样受到波及。美元指数从9月底的100.15点升至106.78,突破年内高点,这导致海外资金回流美国,对其他非美元资产造成压力。

其次,市场风险偏好下降,交易热情有所退却。自9月24日以来的这一轮牛市主要由市场风险偏好的改善推动。小市值、成长风格的股票涨幅较大,北证50指数甚至在短时间内翻倍。然而,这种逐渐走向“炒小炒差”的市场风向引起了监管关注。近期一系列综合整治措施,包括停牌核查严重交易异动的股票,集中整治非法荐股炒作信息,抑制了市场的非理性炒作。

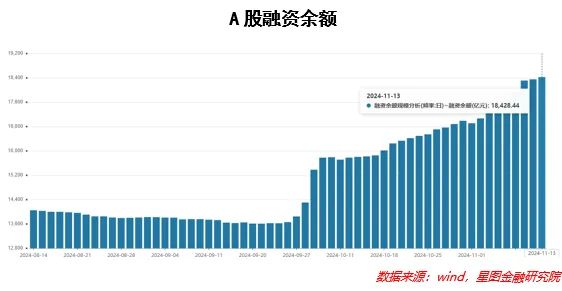

此外,融资交易带来的风险也在增加。本轮牛市的一个特点是权益ETF资金和杠杆资金入市助推。融资余额从今年9月份的1.3万亿增长至1.84万亿,创下2015年以来的新高。虽然这种加杠杆行为短期内可能继续,但接近历史极值时风险也越大。

政策逐一落地后,“强预期”开始减弱。货币、财政、地产、消费等政策相继出台,投资者对政策有强烈期待。随着政策逐步实施,特别是人大常委会对财政政策表决的落地,政策进入空窗期,市场情绪有所降温。

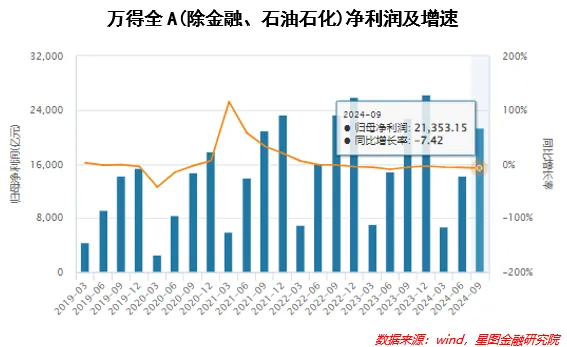

基本面仍然较弱,压制了指数进一步上涨。上市公司三季度财报显示,剔除金融、石油石化行业的公司盈利情况恶化,归母净利润同比增速为-7.4%。市场短期可以偏离基本面,但长期难以持续。强预期带来的估值修复尚未得到基本面的支持。

展望未来,短期内指数仍面临一系列利空因素压制,但中长期来看,指数无忧。尽管盈利增速下行趋势尚未结束,但从市场一致预期来看,拐点有望在未来几年内出现。同时,政策全面转向,更大力度的财政政策正在路上,需要时间反映到经济基本面中。

对于近期的利空因素,需客观看待。融资交易快速上涨对市场长期不利,泡沫破裂带来的伤害更大。适度降温,等待政策落地生效,让基本面跟上消化估值,才能使市场更加健康、长远。只有这样的牛市才能让更多人受益,真正赚到钱。